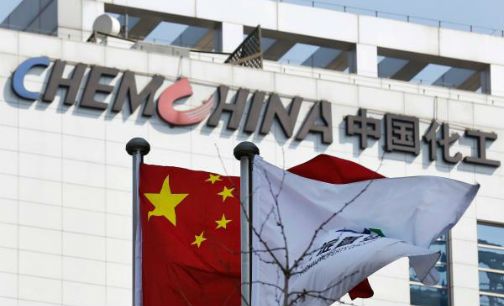

中国化工收购先正达交割完成

北京商报讯(记者 孙麒翔 王子扬)中国化工集团公司(以下简称“中国化工”)6月8日宣布对于瑞士先正达的收购完成交割,最终以430亿美元达成交易协议。截至目前,中国化工拥有先正达94.7%的股份,下一步按照相关法律法规办理手续后,将推动先正达股票从瑞士交易所退市、美国存托凭证(ADS)从纽约交易所退市,这也是截至目前中资企业最大规模的海外并购案,中国化工也将跻身全球农化行业第一梯队。

中国化工相关负责人表示,中国化工将做好收购后的管理对接和融合工作,目前方案已经确定,将在尊重文化保持连续性的基础上,实现平稳过渡和有序整合,下一步将发挥中国化工和先正达各自优势,通过产品和市场开发能力共享,提高农药业务全球市场竞争力,并为先正达开拓中国市场提供支持。

据了解,先正达是全球第一大农药、第三大种子农化高科技公司,有259年历史,拥有农药、种子、草坪和园艺三大业务板块。2016年,先正达销售收入约900亿元,净利润84亿元。其中,农药和种子分别占全球市场份额的20%和8%。

中国化工多年来一直在努力寻找进入种子行业的商业契机。种子行业具有投资大、周期长、风险高等特点,进入门槛高。据统计,目前平均每个新种研发需要8-10年时间,耗资达到1.3亿美元。通过收购先正达,则可以拥有领先的种子技术和丰富的种质资源,弥补中国化工种子业务空白。

2016年2月,中国化工与先正达签署收购协议后,此项收购通过了包括美国外国投资委员会(CFIUS)等11个国家的投资审查机构及美国、欧盟等20个国家和地区反垄断机构的审查。为完成此项收购,中国化工通过自有资金带动其他各类金融机构,以及国际银团贷款、商业贷款等方式,完成了430亿美元市场化融资。

责任编辑:郝杰

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

最新图文信息资讯

相关文章列表:

- 腾邦国际亮相第二届股权投资人大会,旅游行业独角兽实

- 智能卫浴过节搞事?鱼与熊掌都在箭牌卫浴碗里

- A.O.史密斯携净水器、空气净化等新科技 亮相上海国际

- 阳光人寿盐山支公司开展为高考学子免费送水公益活动

- 康美再投5亿元 “智慧+大健康”平台深圳启航

- 全球净水市场峰会召开 A.O.史密斯反渗透净水器获两项

- A.O.史密斯燃气热水器获厨卫行业“奥斯卡”金勾奖

- 腾邦国际联合发起首家相互制寿险企业,或成普惠金融新

- 华北医疗健康产业 有限公司挂牌成立

- A.O.史密斯助推厨卫行业创新 燃气热水器获“金勾奖”

- 箭牌卫浴众筹推千元智能产品 是小心机还是一盘大棋?

- 阳光人寿河北分公司开展“六一儿童节”家庭慰问活动

- A.O.史密斯低氮锅炉亮相中国供热展 清洁采暖成热点

- “华龙一号”背后的大国重器 中联重科打造工程机械新

- 卧龙地产跨界再遇挫 游戏资产并购二度落空

- 宜家宣布更换CEO 将逆势扩大在英投资

最新更新