新三板晋升场内市场 流动性危机待解

1

1

1

1

中国上市公司研究院

证监会于7月31日发布的《场外证券业务备案管理办法》中明确指出,场外证券业务是指在上海和深圳证券交易所、期货交易所、全国中小企业股份转让系统以外开展的证券业务。至此,新三板正式告别场外交易舞台,晋升为场内交易市场,而新三板的挂牌公司也摇身一变,跻身“高大上”的上市公司之列。虽然与新三板相关的各项制度尚无实质性改变,但地位的提升再次预示了新三板市场广阔的发展前景。

近两年,新三板挂牌公司数量呈井喷式增长。截至8月12日,新三板挂牌企业3170家,赶超沪深两家交易所上市公司数量总和。其中,695家新三板公司选择以做市方式进行转让;2475家企业选择协议转让。挂牌公司数量激增的背后,新三板流动性差、成交量低、价格发现功能较弱等问题却依然没有得到解决。

半数公司

股东人数少于10人

新三板即全国中小企业股份转让系统的俗称,主要服务于创新型、创业型、成长型的中小微企业,其挂牌企业与沪深交易所上市公司相比,“小而美”的特征十分明显。

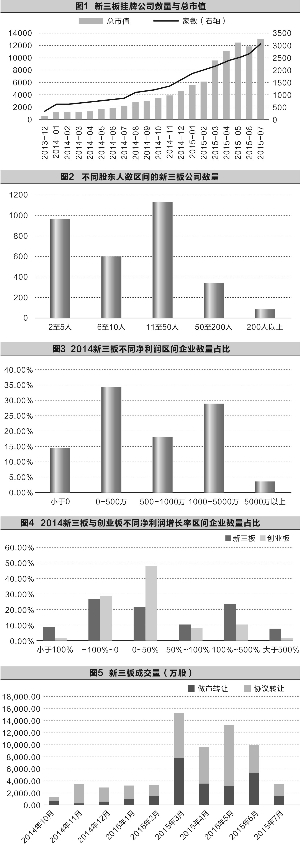

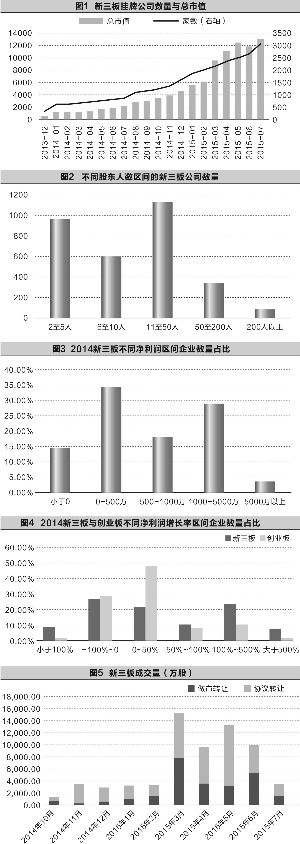

自2006年开始试点以来,新三板经历了多次升级,挂牌条件逐渐放宽,挂牌公司数量稳步上升。相比于主板,新三板市场具有更大的包容性与创新性。2014年以来,挂牌企业数量激增,平均月增幅达10%,总市值平均月增幅达15%。在目前新三板的所有挂牌企业中,2014年后挂牌的公司数量占比近90%(见图1)。

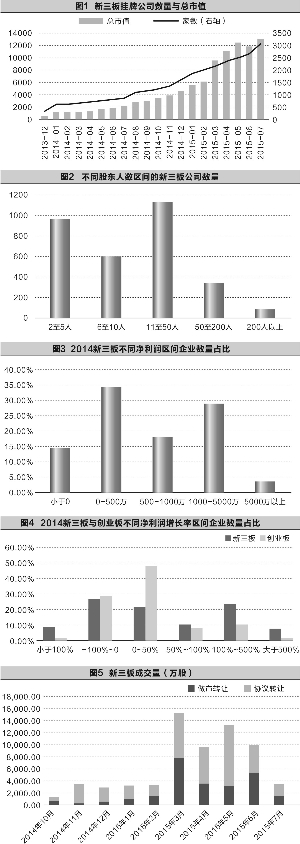

从新三板挂牌企业的行业构成来看,工业和信息技术企业占到60%,与创业板的行业构成基本一致。此外,新三板挂牌企业呈现出股东人数少、股权高度集中的特点(见图2)。近1/3的企业股东人数不超过5人;股东人数在10人以内的公司占比过半;而股东人数超过200人的公司尚不足90家,占比不到3%。在股东持股比例方面,第一大股东持股比例超过50%的企业占比高达54%,第一大股东平均持股比例达52%,股权高度集中。

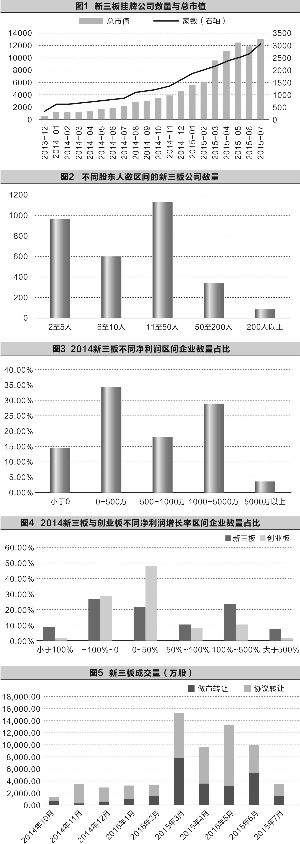

新三板挂牌企业的基本面呈现出“总体良好、但内部差异较大”的特点。根据2014年年报统计,新三板挂牌企业2014年全年净利润为负数的企业占比13%(见图3),而在上市条件同样宽松的纳斯达克,这一比例为35%;年净利润在500万元之下的企业数量占到近一半,充分体现了新三板公司微利的特征。

销售毛利率方面,新三板公司与创业板企业的均值并无明显差异,分别为35.7%与38.9%。净利润平均增长率方面,新三板为179%,创业板为47.4%。但相对于创业板近半数企业维持在0至50%的净利润增长区间,新三板企业的净利润增长率分布更加分散,极端企业比例更为突出(见图4)。

不难看出,新三板企业虽然具有高成长性特点,但挂牌企业之间盈利能力和成长性差异较大,良莠不齐。这也对投资者判别挂牌企业投资价值提出了更高的要求。

成交量萎靡

市场现流动性危机

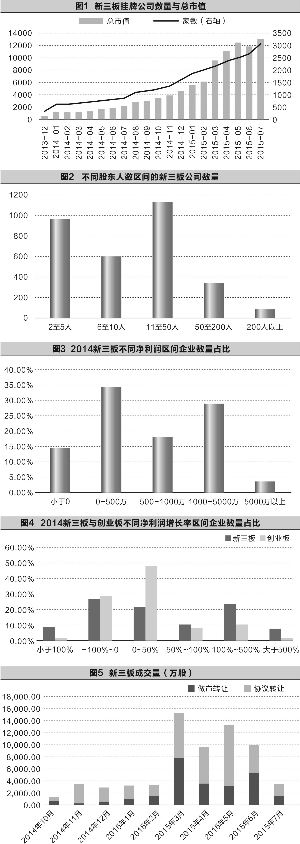

2015上半年,随着新三板挂牌企业数量的迅猛增长,新三板的成交量也较2014年有了大幅提升(见图5),2015年3月首次突破1.5亿股。但好景不长,高成交量仅仅维持了四个月。至今年7月,成交量陡然向下,萎缩至3533万股。纵然今年以来新三板的成交量有了数量级的提升,但与创业板相比,依旧是九牛一毛。即使在成交量最高的3月,新三板整月的成交量也难及创业板单日成交量的1/10。

8月12日前挂牌的所有企业中,近三个月内成交量为0的有1850家,占比58%,其中通过协议转让的企业有1837家。在三个月内有成交量的企业中,累计换手率不足1%的企业高达15%。新三板的流动性危机可见一斑。

由于成交量低迷,加之新三板不设涨跌幅限制,股价波动异常剧烈。仅在过去的三个月,最低成交价出现0.01元的企业达62家,所有成交量不为0的挂牌企业过去三个月平均振幅高达680%。其中,九鼎投资近3个月的最大振幅高达983%。而创业板的平均振幅仅有148%。

市场的流动性危机,一方面来自于新三板市场的投资门槛过高,限制了中小投资者的进入;另一方面也与股权转让方式有关。新三板市场暂不支持竞价交易,目前选择做市转让的挂牌企业也仅占到22%,大部分企业仍然采用的是价格发现功能较弱的协议转让方式。

流动性危机严重阻碍了市场的价格发现功能的作用,造成企业价值变动过大,估值困难。而估值困难又进一步削弱了新三板的流动性,由此陷入恶性循环。腾龙电子一年内仅有四个交易日有成交记录,是成交稀疏、流动性受阻的典型例子。

监管制度

相对A股公司宽松

新三板企业的估值困难恰恰是孕育在其宽松的监管制度之下。

其一,在定期报告披露方面,挂牌公司只需披露年报和半年报。相比于沪深交易所以季度为单位的财务披露制度,新三板半年一次的披露频率加剧了企业与投资者间的信息不对称。此外,新三板挂牌企业的微利性导致其经营状况稳定性不高,盈利能力会有较大起伏,陈旧的财务数据显然难以起到对企业当下价值判断的作用。这使得投资者需将目光更多地放在对企业成长性的主观判断上。

其二,新三板挂牌企业无需披露股价异常波动的原因。这也从客观上增大了日内极端涨跌幅情形发生的概率。不时出现的极低成交价格背后不排除蕴藏着利益输送或者避税的意图。在成交量极小的情形下,少量的资金便可“操纵”股价,这为挂牌企业操纵自身市值创造了机会。

其三,新三板有着宽松的市场化定向增发机制。不同于沪深主板定向增发股份12个月内不得转让的规定,新三板挂牌企业定向增发的股票没有锁定期,上市后即可流通。除此,对于定向增发的价格,新三板也没有增发股价不得低于定价基准日前20个交易日均价90%的规定,而是与投资者沟通后确定。市场化的定向增发机制降低了企业融资的限制,却也给部分参与机构抛售套现提供了方便,进而为已有的市场带来压力,左右了股价的变动。

纳斯达克

分层制度的启示

我国场外市场发展时间并不长,新三板亮相之初便被寄予厚望,不少人期待它可成长为日后的纳斯达克。

纳斯达克长久以来被誉为全世界最成功的场外市场,直到2006年其注册成为全国性证券交易所之后,才正式结束了其场外市场的生涯。纳斯达克成功的核心在于不断创新,从1982年首次引入“全球市场”分层、首创做市商制度增加市场流动性,到2006年建立“全球精选市场”,分化出蓝筹股市场同纽约交易所和美国交易所对抗,纳斯达克的创新不仅改变了自身的地位,也为上市公司提供了更好的融资条件,影响了全球资本市场制度的建立。目前,纳斯达克市场分为三个层次:全球精选市场、全球市场和资本市场。上市门槛依次从高到低,分层标准融合了市值、经营年限、股东权益、净利润等指标。

新三板的发展之路与纳斯达克有一定的相似性,都是由场外市场起家,经过了挂牌企业扩容后升级为场内市场的过程。只不过纳斯达克在晋升为场内市场前已得到充分发展,各项制度已趋完善,成交量和市场流动性有一定保证,升级只是水到渠成之事。而新三板当下的发展仍停留在初级阶段,流动性差,市场热度不高。

当前,解决流动性枯竭问题是保证新三板市场健康良性发展的首要任务。基于新三板市场挂牌企业数量日益增多、挂牌采用注册制、企业之间规模和盈利状况差异较大的现状,借鉴纳斯达克的差异化市场经验,引入分层制度是一个高效的解决方案。2014年8月引入的做市制度缓解了新三板的流动性难题,可以视为分层的开始,但新三板对挂牌企业的交易方式采用自主选择的方式。从这个意义上讲,这次分层并未体现各挂牌企业自身情况的差别。

对于信息不对称的新三板市场,分层制度意味着投资的安全边际得以提高。对于规模较大、资质较好的企业,可逐渐引入竞价交易机制,同时提高该类企业的信息披露要求,进一步活跃其流动性。由于该类企业的风险较低,投资者的准入门槛也可放宽,中小投资者可逐步参与其中。对于盈利能力较差、规模较小的企业,继续对其实行做市商制度乃至协议转让制度,信息披露及其他限制也可放宽,给挂牌企业充足的成长空间,投资结构仍以成熟的机构投资者为主。

当然,制度的推进是个循序渐进的过程。此番新三板从场外市场到场内市场的升级是个积极的信号。这个转变需要交易量的大幅提升。一切都要先从解决市场流动性开始。新三板的繁荣也是创新企业发展的希望,我们期待它能真正帮助中小微企业成长,发挥更大的社会效益。

(助理研究员 范璐媛)

范璐媛/制表 周靖宇/制图 (来源:证券时报网)

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |