你可能不知道的比尔·盖茨家族办公室之谜

作者:高皓 刘中兴 叶嘉伟

比尔·盖茨1995年便晋身世界首富,但是世人对其财富管理机制却至今所知不详。没有多少人知道,微软股票如今仅占其财富的1/8,而比尔·盖茨不仅是四季酒店持股45%的控股股东之一,还手握加拿大国家铁路、卡特彼勒、沃尔玛、联邦快递等公司的大量股票,并在加州、伊利诺伊州等地拥有至少10万英亩农田。

清华大学五道口金融学院家族办公室课题组经过深入研究,得以发掘其低调隐蔽的家族办公室——瀑布投资的发展及运营精髓。1986年微软上市时,盖茨99%的财富集中于微软股票。此后,盖茨一边有纪律地减持微软,一边摸索建立个人财富管理体系。1994年,他聘请迈克尔·拉尔森掌舵家族FO,瀑布投资由此成立。

盖茨减持微软股票所得的现金,注入盖茨信托基金和瀑布投资,由投资理念与巴菲特相似的拉尔森负责管理。拉尔森将其分散投资于股票、债券、私人股权、另类投资等金融资产和铁路、酒店、房地产等实物资产,以优化财富结构,降低风险敞口。在瀑布投资的打理下,过去30年,盖茨身家翻了近290倍,盖茨基金会所拥有的捐赠资金规模也无人能及。家族办公室扮演了家族财富和慈善的管理中枢角色,盖茨通过微软公司创造财富,通过FO管理财富,再通过基金会捐赠财富,成为富而有道的全球典范。

2016年再次蝉联福布斯世界首富的比尔·盖茨(Bill Gates),可谓富可敌国,能与其并驾齐驱的企业家、金融家屈指可数。根据彭博2016年8月19日的最新数据,盖茨的个人财富达到了900亿美元的历史新高。其数额相当于美国GDP的0.5%,超越了世界上162个国家及地区的GDP。

然而,让世人记住的并不只有他的巨额财富,也不仅在于其引领的全球信息技术革命,更有盖茨对公益事业的开创性成就。他成立的全球最大私人慈善基金会—比尔与梅琳达·盖茨基金会(以下简称“盖茨基金会”),2015年拥有404亿美元的捐赠资金,在慈善事业上的贡献和影响力无人能及。

“富而好礼,富而有道”的盖茨,是如何管理自身财富,从而得以持续多年占据福布斯全球富豪榜首位置;盖茨基金会又是如何运作的呢?

世界首富的财富之谜

比尔·盖茨给世人的印象往往停留在两方面:一方面是引领全球信息技术发展的微软公司,另一方面是给予世界巨大贡献的比尔与梅琳达·盖茨基金会。通过微软公司创造财富,再通过基金会捐赠财富—这似乎构成了大众对比尔·盖茨的全部认知。

本文的研究肇始于笔者之一高皓长久研究家族财富领域的好奇:为何比尔·盖茨自1995年登顶福布斯首富以来,能够多年保持世界首富地位?

我们知道,无论在哪个国家,长期保有财富都是一件非常困难的事情,而持续保持首富地位更是难上加难。例如,哈佛商学院家族企业课程主任约翰·戴维斯(John Davis)教授对福布斯富豪榜上的美国富有家族进行过实证研究,结果发现,30年间(1982-2011)上榜的320个最富有家族中,只有大约30%(103个家族)能够持续留在2011年的富豪榜上。

观察福布斯自1987年开始在世界范围内的首富数据,我们发现,比尔·盖茨在30年中有一半的时间(15年)登顶;而除了比尔·盖茨,没有任何一个首富能够如此长时间稳坐榜首(表1)。

我们知道,任何行业都有高峰和低谷,而资本市场对于每个行业的估值也会风水轮流转。就中国而言,零售业估值高时黄光裕就是首富,房地产估值高时王健林就是首富,而食品饮料业估值高时宗庆后就是首富。因此,要想长久地保持首富地位是非常困难的,IT行业也不例外。如果比尔·盖茨只是微软的大股东,他又能不能做到如此长久地保持世界首富的地位?

我们先来计算比尔·盖茨个人的资产负债表,看看世界首富背后隐藏着怎样的财富之谜。

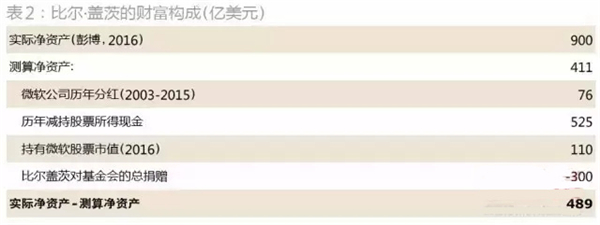

现金类资产:1986年微软上市时,比尔·盖茨拥有其44.8%的股份,这占据盖茨总财富的99%;此后其每个季度减持800万-2000万股,30年来累计减持股票约525亿美元,2003-2015年分红获得76亿美元,两者相加现金总收入大约为601亿美元。如果仅以捐赠给盖茨基金会的资金作为现金总支出进行粗略估计,其现金支出大约为300亿美元。收入减支出,剩余现金资产的规模大约是301亿美元。

权益类资产:主要是微软股票,2016年8月19日盖茨持有微软公司1.9亿股,以当日收盘价每股57.62美元计算,其持有的微软股票价值约为110亿美元。

两者相加,其测算净资产也不过就是411亿美元。而根据彭博社2016年8月19日数据,比尔·盖茨的实际净资产为900亿美元,其间的差额高达489亿美元(表2)。

我们不禁要问:实际净资产与测算净资产之间近500亿美元的差额从何而来?世界首富的财富究竟是如何构成的?比尔·盖茨如何管理高达900亿美元的财富?

关键线索:家族办公室

2016年1月22日,视觉中国(Visual China Group)关联公司联景国际(Unity Glory)收购了全球第二大高端视觉内容版权服务供应商Corbis Images的全部资产。Corbis Images由比尔·盖茨创建于1989年,多年来收购了大量的艺术作品、照片及图片,拥有近5000万张图片版权,19万条视频,1.5万名供稿人。

一叶知秋,比尔·盖茨或许在微软之外拥有更为多元化的资产组合。我们以此为线索按图索骥,绘制出了比尔·盖茨的财富图谱,以供中国家族镜鉴。

高皓领衔的清华大学五道口金融学院家族办公室课题组经过大量深入的研究发现,比尔·盖茨正是通过一家极其低调的家族办公室(Family Office,FO)—瀑布投资(Cascade Investment)来管理其富可敌国的家族财富。

比尔·盖茨名冠全球,任何与其相关的交易都会引发过多的瞩目,甚至由于世界首富的显赫地位而抬高购买价格,因此有效地保持低调是家族办公室要做到的第一件事。我们发现,在美国以“瀑布投资”为名的公司不下十数家,从而有效地进行了掩饰,但与此同时,这也使得笔者对其的深入研究困难重重。

作为第一代创业家,比尔·盖茨早期财富主要来自于微软公司,过于集中在科技行业。国内企业家族的资产大部分集中于单一行业或企业,跟早年的比尔·盖茨相似。因此,与戴尔公司创始人迈克尔·戴尔(Michael Dell)的家族办公室MSD Capital十分相似,瀑布投资的主要目的就是分散投资,减少比尔·盖茨对科技行业的风险敞口。在财富与慈善两大领域中,比尔·盖茨家族办公室发挥了重要的中枢作用。

比尔·盖茨的财富版图

比尔·盖茨1955年出生于西雅图,少年时就对编程产生了浓厚的兴趣。进入哈佛大学就读之后,电脑、编程和算法占据了盖茨的大部分时间,他与好友保罗·艾伦一起为Altair 8800电脑设计Altair BASIC解译器(未来MS-DOS系统的基础)。1975年,盖茨从哈佛辍学,与保罗·艾伦联合创办了微软。随着畅销产品的不断成功开发,微软公司市值越来越高,而盖茨的财富也随之水涨船高。

微软公司于1986年在纳斯达克上市。自1987年开始,盖茨就出现在福布斯全球富豪榜上,1995年首次登顶全球首富,之后多年中一直被公认为世界最富有的人物。那么,比尔·盖茨究竟拥有多少财富?

我们首先来看看微软股票在盖茨财富中所占据的比例(表3)。

1986年微软上市时,盖茨持有1114万股,即总股本的44.8%。按照每股28美元的价格计算,盖茨持有市值3.1亿美元的微软股票,占据其总财富的99%。

2016年8月19日,盖茨持有微软1.9亿股,即总股本的2.39%。按照2016年8月19日每股57.62美元的价格计算,盖茨持有的微软股票价值110.05亿美元,占据其总财富的12.22%。

在30年的时间内,比尔·盖茨的身家翻了近290倍,即使考虑通货膨胀,也依然是非常亮眼的成绩。然而,其财富的创造并非完全从微软公司而来。事实上,2016年,微软股份在盖茨900亿美元个人财富中的占比不足1/8。

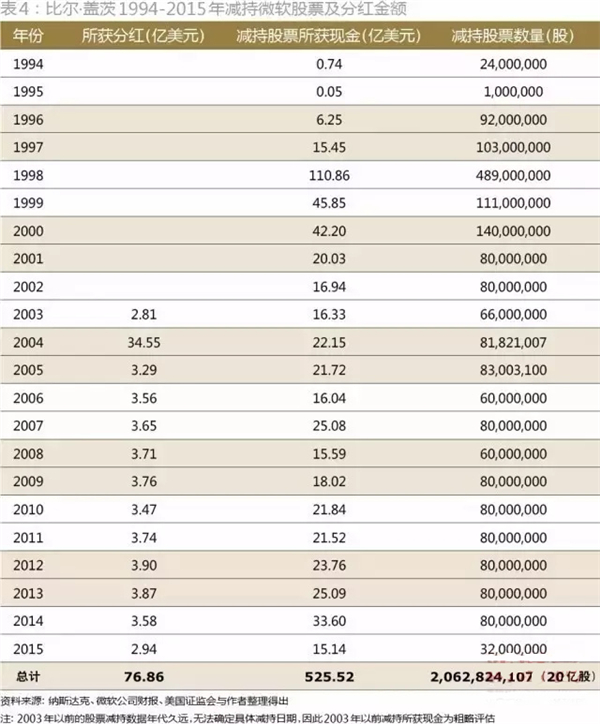

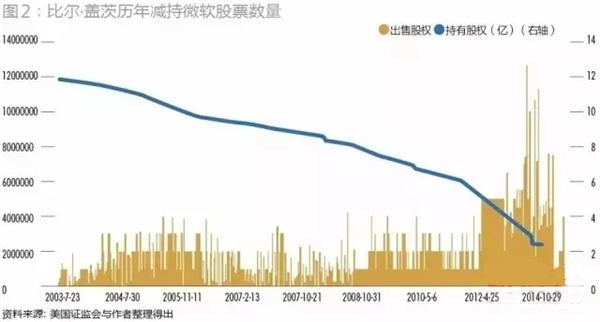

1994-2015年间,减持微软股票和分红总计带来600多亿美元现金(表4),盖茨全部交予FO管理,并将其中部分捐赠给基金会。

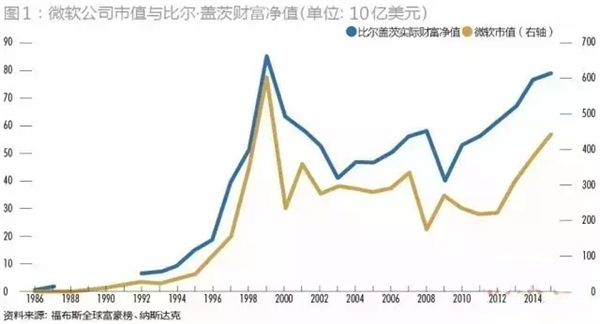

我们在盖茨家族财富历史变化趋势中发现这样一个规律:在重大经济危机期间(如2000年间IT泡沫破裂、2008年金融海啸等),盖茨的财富总值与整体经济趋势有较为明显的关联;但在经济复苏期,盖茨的财富总值则比微软市值增长得更快(图1)。

无论微软市值如何变化,盖茨极有纪律地减持微软股票(图2),虽然微软市值越来越高,但其所持的微软股票越来越少,特别是从2011年开始,减持的势头更加猛烈。这也意味着盖茨在财富增长的同时,拥有着更多元化的财富构成、更少的风险敞口。

从“世界首富”到“世界首善”

比尔与梅琳达·盖茨基金会成立于2000年,是全球最大的私人慈善基金会,其宗旨为“帮助所有人享受健康而高效的生活”。在发展中国家,基金会的重点任务是改善人们的健康状况,使他们有机会摆脱饥饿和极端贫困。在美国,基金会致力于保障所有人—特别是资源匮乏的人—获得所需机会以取得学业和生活的成功。截至2016年,基金会拥有1376名员工,覆盖超过100个国家。盖茨基金会的受托人为比尔·盖茨、梅琳达·盖茨(Melinda Gates)和沃伦·巴菲特(Warren Buffet)。

盖茨基金会的核心理念为“众生平等”,在多个层面为全球公益慈善做出重大贡献与创新创举。

§ 保障更多下一代生存与发展的能力。下一代人永远是发展与脱贫的关键,而从长远来看,对人力资本的投资永远是最有效的。为此,盖茨基金会致力于为发展中国家的贫困人群提供优质的医疗和教育,让资源最为匮乏的人有机会获得成功。

§ 赋权于最贫穷之人。授之于鱼不如授之于渔,许多地区和家庭贫困的原因是缺少脱离贫困的方法,或在生存的压力下不得不做出次优的投资选择。盖茨基金会为穷人提供金融工具、教会农民如何可持续地提高作物产量、帮助女性做出明智的计划生育决定、提高大学完成率。

§ 抗击传染性疾病。传染性疾病是限制贫困地区发展的一个重大阻碍,其不只会夺去生命,也会减少贫困人群的生产力,而最贫困人群往往最没能力对这些疾病进行有效预防。盖茨基金会提供有效的疫苗、药物和诊断以及找出富有创意的方法提供医疗服务。

§ 激励人们采取行动。盖茨基金会认识到,即使是全球最重量级的慈善基金会,单独的力量与资源永远是有限的。基金会与政府以及公私部门合作,提高公众对一些亟待解决的全球问题的意识,努力改变公共政策、态度和行为,来改善人们的生活。

“在巨富中死去是一种耻辱”,钢铁巨头安德鲁·卡内基的名言无疑代表着世界富豪财富观的一个转折点,而盖茨夫妇与好友巴菲特则更在公益慈善事业的贡献上翻开了新的篇章。

盖茨夫妇与巴菲特

巴菲特曾称,1%的财产已经够他和家人生活所需,持有更多财产“并不能让我们更快乐、更幸福”。自2008年退出微软日常经营管理的盖茨称:“我们决定把95%的财富捐赠给基金会,希望以最能够产生正面影响的方法回馈社会。”盖茨不仅捐出财富,也捐出了时间与精力。

2010年,盖茨夫妇和巴菲特共同发起了“捐赠承诺”计划(the Giving Pledge),以促成世界各地的10亿美元富豪加入慈善捐赠的队伍。“捐赠承诺”邀请全球最富有人士在生前或在遗嘱中捐出一半以上的财富给公益慈善事业,以帮助解决社会面临的紧急重大问题。该计划并不要求对象资助某些特定机构(如盖茨基金会),而是以能够激励自己并对社会做出贡献的方法捐赠财富。

目前来自16个国家的155名10亿美元富豪及家族参与该计划。南非华裔富豪陈颂雄(Patrick Soon-Shiong)、Facebook创始人马克·扎克伯格(Zuckerberg)夫妇、特斯拉创始人伊隆·马斯克(Elon Musk)、eBay联合创始人杰弗里·史克尔(Jeff Skoll)、英特尔创始人戈登·摩尔(Gordon Moore)、沙特王子阿尔瓦利德(Alwaleed)、蒙牛创始人牛根生都参与其中。

家族慈善的双层结构:基金会和信托基金

基金会的运营通过两个互相独立的结构实现—比尔与梅琳达·盖茨基金会和比尔与梅琳达·盖茨信托基金。这两个实体均为慈善信托形式的免税私人基金会,基金会负责“花钱”(慈善事业运营、资助慈善项目),信托基金则负责“赚钱”(盖茨夫妇与巴菲特捐赠本金的投资管理)。信托受托人为比尔·盖茨夫妇,受益人为基金会。

基金会所有的运营、活动经费及慈善捐赠均由信托资助。信托法律文件中明确指定,信托有义务为完成基金会慈善目的提供任何金额资助。换言之,如果拥有合理的慈善目的,基金会有合法权力向信托要求任何金额的资助,甚至可以要求一次性获得信托的全部资产。截至2015年第四季度,比尔与梅琳达·盖茨信托基金总共为基金会贡献了396亿美元。

截至2015年第四季度,盖茨基金会总共拥有404亿美元的净资产。为维持基金会地位,盖茨基金会每年必须捐赠其全部资产的5%。截至2015年第四季度,基金会总计在慈善事业上投入了367亿美元。

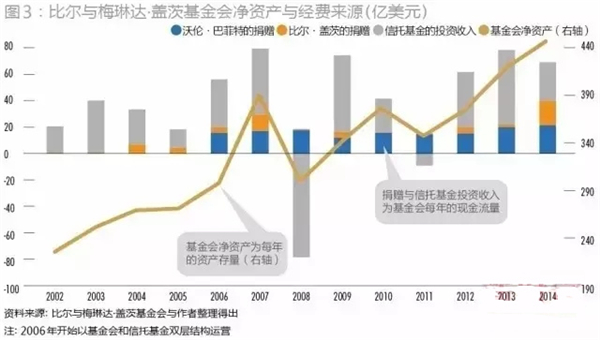

从2002年开始,盖茨对信托基金的捐赠,以及信托基金的投资收入总额为约370亿美元,盖茨的捐赠包括现金、微软股票、其他股票和投资管理费用。2006年6月26日,巴菲特承诺将捐赠1000万伯克希尔·哈撒韦公司(Berkshire Hathaway)B类股予基金会(超过300亿美元)。首笔捐赠 16 亿美元,随后每年捐赠剩余承诺股票数额的5%,至今捐赠总额已累计为172.6亿美元(图3)。

比尔与梅琳达·盖茨信托基金的大部分收入来自于捐赠资产的投资管理。在信托基金的投资组合里,我们发现其参股了不少欧美大盘蓝筹股,如美国废弃物管理公司(Waste Management)、加拿大国家铁路公司(Canadian National Railway)、卡特彼勒(Catepillar)、沃尔玛(Wal-Mart)等。除去通过持有伯克希尔·哈撒韦股权带来的分散投资,信托基金自身亦广泛地投资于餐饮、零售、物流、环保、通讯等行业(表5)。

微软公司如今仅占据盖茨财富的一小部分,而比尔·盖茨前后一共捐赠近300亿美元给盖茨基金会。那么在捐赠如此多财富之后,盖茨如何还能拥有数百亿美元的身家?他又如何管理如此庞大的财富?这背后,盖茨家族办公室—瀑布投资的贡献功不可没。

家族办公室的曲折经历

2014年2月,盖茨夫妇在西雅图家中举行晚宴。邀请函上对来宾们的着装要求是:粉红色或者白金色。在宴会上,盖茨举杯对一位特别嘉宾致以敬意—坐在他旁边的迈克尔·拉尔森(Michael Larson),后者对粉色情有独钟。

迈克尔·拉尔森

根据《华尔街日报》2014年的一篇报道,盖茨在晚宴上对40余名宾客指出,拉尔森先生拥有他的“完全信任与信心”。“正因有了拉尔森先生,梅琳达和我才能自由追寻我们让世界变得更健康、更美好的理想—晚上才能睡得安心。”

迈克尔·拉尔森究竟是何许人物?能够让盖茨如此费尽周章精心准备,又给予如此高的评价?

迈克尔·拉尔森1959年出生于北达科他州,在克莱蒙特·麦肯纳学院获得经济学本科学位,随后在芝加哥大学获得MBA学位,时年仅21岁。毕业后先是在石油公司阿科(Arco)从事兼并收购,而后在百能投资(Putnam Investments)管理债券基金。在百能投资工作两年后,拉尔森辞职开始筹办自己的公司。当时正在考虑在波士顿收购一家财富管理公司的拉尔森可能预想不到,他会成为盖茨FO的掌舵人。

在拉尔森正式上任之前,有一段重要的插曲。上世纪1990年代微软公司发展得如火如荼,盖茨的大部分精力仍然投入在微软公司。这时他的个人财富管理体系仍未成形。盖茨当时的慈善事业由其父亲老盖茨(William H. Gates Sr.)在家中的“地下室办公室”一一处理,而他的个人财富,则由一间名为多米宁收入管理(Dominion Income Management)的公司代管。

老盖茨是西雅图的知名律师,曾参加过二战,当过非营利组织的志愿者,退休前是一所全球律师事务所的合伙人,这家律所后来跻身全美十大律所,旗下拥有超过1800名律师。随着盖茨财富的增加,非营利机构请求捐款的申请越来越多。盖茨曾计划从微软退休后开始专心做慈善事业,但父亲却建议盖茨尽早开始筛选募捐请求,并捐出一部分钱。

1995年,盖茨拨出约1亿美元创建了一个基金会,由父亲经营。老盖茨先行评估所有请求,并标注出最有可能的申请,定期送到儿子家,小盖茨随后将回信寄给父亲,最终,无论申请人是否能够获得捐赠,老盖茨都会向所有募捐人回信。父亲对基金会的照看持续了13年,直到比尔·盖茨2008年辞去微软日常运营职务。

在财富管理方面,多米宁收入管理公司由安德鲁·埃文斯(Andrew Evans)负责管理。埃文斯比盖茨大4岁,他们在微软创办初期相识,后成为密友。两人拥有共同的爱好—科技公司股票与跑车,埃文斯甚至拥有自己的赛车车队。盖茨不仅是埃文斯及其妻子安娜的好友,也是埃文斯三个孩子的教父。两人不讨论科技股的时候,就一起讨论跑车和自驾游。他们也是近邻,两家距离仅有15分钟车程。

1980年,埃文斯夫妇创办了埃文斯·卢埃林证券公司(Evans Llewellyn Securities),他们非常勤奋,每天早上5点就开始进行股票交易。虽然盖茨身边金融大咖环伺,但好友埃文斯自然而然地获得了更多青睐,一直都在帮助盖茨管理投资。

或许因为没有经过深思熟虑的规划,而两人私交甚深且仅止于口头约定,埃文斯与盖茨之间的委托代理关系并不清晰,并无权、职、责、利的明确划分。埃文斯拥有盖茨个人证券交易账户的管理权,操作盖茨所持微软股票的每季度减持,并通过多米宁收入管理公司管理盖茨的部分个人财富,以及埃文斯夫妇的个人财富。基于对好友的完全信任,盖茨甚至不曾审计埃文斯的投资和运营。

正是由于帮助比尔·盖茨进行股票减持及投资,分配由此带来的丰厚佣金收入,埃文斯对华尔街投资银行拥有巨大的影响力,包括微软公司的主办投行高盛。当然,埃文斯也有效运用有利的交易地位从多家投行获得了甚为有利可图的投资机会,包括多家热门公司的Pre-IPO项目。

《华尔街日报》1993年一篇报道深入挖掘出埃文斯夫妇不为人知的过去。由于涉嫌内幕交易、股价操控等,他们曾被美国证监会多次起诉,并被给予市场禁入等多项处罚。1985年,他们帮助一位银行家非法转移52万美元的资金,被判银行欺诈罪而入狱6个月。由于比尔·盖茨名满全球,埃文斯夫妇不光彩的过去引发了轩然大波。

盖茨的母亲玛丽得知消息之后深感担忧,她认为埃文斯的品行影响到了家族声誉,要求盖茨远离埃文斯夫妇。此事也引起了盖茨的深刻思考:

一方面,职责与权限不清晰的情况下很容易造成职业经理人与家族的利益冲突,而品行不端的经理人会对家族声誉造成严重影响;

另一方面,更为深远的问题是,微软公司、慈善事业和个人财富之间如何平衡?

他需要一个专业化、结构化的财富管理体系。这些都对日后其家族办公室的建立产生了重要影响。

瀑布投资的定位与职责

盖茨需要尽快找到一名新的家族投资负责人。他需要一名能力出众、人品端正、值得信赖的专业人士,并建立一支专职团队,从而使自己能够专注于微软公司和慈善事业。有了前车之鉴,这位必须能让盖茨100%放心,方正贤良、秉公任直,不用事事过问。因此,盖茨委托猎头伯特·厄尔利(Bert Early)帮忙寻找满足条件的候选人,厄尔利联系上了时年33岁的迈克尔·拉尔森,那时他正在打算自己创业。

起初,厄尔利并未与拉尔森提起盖茨的名字,而是说为美国西岸一名科技富豪管理财富。厄尔利要求拉尔森给出13名推荐人的联系方式,并与每位推荐人深谈足足一小时。最终得到的结论是:拉尔森在人品和专业上完美无瑕,完全吻合盖茨的要求。

根据《财富》杂志的报道,拉尔森在刚开始得知要为盖茨工作的时候甚为犹豫。他敏锐地预判到,盖茨应该是解雇了某位主管后才找到他,并且盖茨可能并不是一个容易合作的人。但两人的见面打消了彼此的顾虑,拉尔森的业绩记录、投资理念与风险管理哲学深得盖茨的认可;拉尔森也放弃了创业的想法。拉尔森曾说:“对我来讲,我拥有世界上最好的职业。只需要做纯粹的投资,不用做营销推广,也没有太多的管理负担—我需要管理的客户关系也仅限于盖茨一人。”

于是,盖茨聘请了迈克尔·拉尔森。他们的分工非常简单—拉尔森通过家族办公室进行投资,负责增长财富;盖茨决定如何将财富捐赠出去,负责运用财富。

瀑布投资正式成立于1994年,定位十分纯粹,仅涉及盖茨金融资本的管理与投资,并不涉及盖茨家族日常支出、家族管理等其他层面,我们可以将其看作为投资型单一家族办公室(Single Family Office,SFO)。为避免盖茨的财富过度集中于微软公司,将财富分散投资于科技行业以外的资产,每季度减持微软公司股票所获得的现金,大部分被转移到瀑布投资进行管理。事实上,比尔·盖茨的瀑布投资与迈克尔·戴尔的家族办公室MSD Capital十分相似—二者定位完全一致,为单一家族管理金融资本,分散投资家族财富,避免对家族主业(科技行业)过高的风险敞口。

在投资决策上,盖茨授予迈克尔·拉尔森充分的自主决策权。盖茨设立家族办公室的初衷,就是希望将财富管理交由专业团队,这样他才能全身心投入微软公司及慈善事业。瀑布投资每两个月向盖茨汇报一次,其日常运营及投资决策完全由拉尔森拍板。当然,盖茨能如此放心地将财富交给职业经理人,与最初谨慎的背景调查及两人高度一致的投资理念有着莫大的关系。

盖茨和拉尔森商定,所有信息科技或生物科技的投资仍然由盖茨亲自掌管,如前文中提到1989年成立的Corbis Images。此外,比尔·盖茨还持有BGC3(Bill Gates Catalyst 3),一家专注于科学、科技服务及工业研究的智库及风险投资公司;Research Gate,一个科学家和研究员的社交网络;以及核反应炉开发商Terra Power的部分股权投资等。

对中国家族而言,大部分财富积累于实业的民营企业家们在各自熟悉的领域中均为行业翘楚,对与行业技术和战略方向的掌握非常精准,但纯粹的金融投资往往是专注于实体运营企业家们的短板。比尔·盖茨家族办公室则提供了一个范本:这种将金融投资授权给专业人士,而自己掌管实业投资的主副搭配十分成功。

大隐于市的家族办公室

瀑布投资总部坐落于西雅图郊区柯克兰(Kirkland)的一座无名大厦中。目前大约拥有100名员工,无论资产规模还是员工人数,都可称得上大型SFO。然而,媒体对其的报道寥寥无几,大众对比尔·盖茨的FO更是闻所未闻,如此成功的潜行效果完全归功于拉尔森的“隐身”政策。

1994年开始管理盖茨的资产时,拉尔森与盖茨为FO选择了“瀑布投资”这个名字,因为这种大众化的公司名字在美国屡见不鲜,几乎在每个州都能找到叫瀑布投资、瀑布管理之类名字的公司。这使得从FO的名字联想到比尔·盖茨十分困难。

盖茨对拉尔森自信但低调的性格十分满意。拉尔森的生活简单而富有纪律性,他经常穿着牛仔裤和粉色的T恤衫。拉尔森名片上并不显示瀑布投资的名字,他也从不提起比尔·盖茨的名字。拉尔森相信,在其前任造成如此不良影响之后,低调行事是为盖茨这种世界知名人物管理财富最为合适的策略。

瀑布投资员工都需要签订保密协议,即使离开公司之后,保密协议仍然生效。家族办公室亦不鼓励员工使用社交网络,例如Facebook、Twitter,同时限制其向外部发送电子邮件,以最大限度地保护隐私。

不仅如此,拉尔森还十分谨慎地掩饰着投资项目中能与盖茨牵上关系的蛛丝马迹。为了尽量避免瀑布投资名字的出现,拉尔森设立了多家有限公司来进行房地产投资。例如,2009年,拉尔森派遣一名25岁的员工谈判购买佛罗里达州朱庇特岛(Jupiter Island)上的一间豪宅。拉尔森避免亲自出面,他指示该员工以瀑布投资一间子公司的名义出现,整个交易过程看不到任何瀑布投资或比尔·盖茨的影子。最后,拉尔森以500万美元低价买下的这处豪宅,短短5年后已经增值到1200万美元。

虽然瀑布投资对美国证券交易委员会(SEC)披露了其部分投资组合,但在2009年后,SEC授予其档案保密的权力,除了已经公开的权益,任何投资交易或权益变更都不再需要公开。因此,即使在金融行业透明度高的美国,盖茨家族财富的私密性仍然相当高。

尽管行事为人低调,拉尔森仍然孜孜不倦地扩展人脉网络,捕捉对于投资来说极具价值的情报和信息。拉尔森将100亿美元的资金分配给约25家外部基金,一方面掩饰比尔·盖茨财富的投资去向,另一方面则像八爪鱼一样,能够有效地获得新的投资想法和机会。他非常重视人际关系的价值,在此中投入大量的时间和精力。拉尔森每年都陪同盖茨参加一年一度召开的TMT行业盛会—太阳谷峰会,与行业大咖们深入交流最新的前沿趋势。

投资理念和投资组合

清华大学五道口金融学院家族办公室课题组以1999年《财富》杂志对拉尔森的访谈为线索按图索骥,虽然当时瀑布投资的资产规模、投资风格与所处的经济环境都与如今大不一样,但我们还是能从中梳理出重要的投资理念。简而言之,由于比尔·盖茨对微软公司股票的风险敞口巨大,拉尔森将其大量资产配置于低风险、高流动性的固定收益证券上。

当时拉尔森通过瀑布投资管理着比尔·盖茨的三个资金池—威廉·盖茨基金会、盖茨学习基金会(两者后合并为比尔与梅琳达·盖茨基金会)与约50亿美元的个人财富。

其中,盖茨学习基金会需要大量的流动资金,所以,投资组合大部分由美国短期国债和公司债券组成。

威廉·盖茨基金会75%的投资组合同样为短期美国国债和公司债券,另外25%的投资组合则由通货膨胀保值债券(TIPS)、常规美国公司债券、少部分的垃圾债券、外国国债以及住房抵押贷款支持证券(MBS)组成。投资组合总额的15%由第三方债券投资经理全权管理,当拉尔森不赞同某投资经理的观点时,会将其对冲以撤销头寸。

比尔·盖茨个人财富的70%投资于美国短期国债和公司债券,并在新兴国家债市拥有部分头寸。在剩余的30%里面,50%为PE基金,33%由与微软无相关性、甚至于科技股反周期的股票组成(能源、食品等),最后17%由实物资产组成(石油、房地产等)。

在之后的多次报道中,拉尔森都以保守的价值投资者形象出现。而正是由于其保守的风格,也让瀑布投资在2008年金融危机时的损失低于道琼斯工业平均指数下跌的程度。

尽管如此,现在瀑布投资的投资组合更加多元化,拉尔森指出:“我最重要的工作就是资产配置,真正的价值都创造于此。”近年来,他减少了在债券市场上的投资,大力投资于货币、股票、大宗商品、土地、直接投资以及PE基金等另类投资领域。根据《金融时报》的报道,从1995年至今,拉尔森的复合年回报率高达11%。

虽然瀑布投资获得SEC授权的档案保密状态,得以掩饰其投资的具体细节,清华大学五道口金融学院家族办公室课题组仍然坚持不懈,通过大量搜索过往公开申报和报道等发掘出瀑布投资当前的部分投资组合。

瀑布投资的投资理念与巴菲特的风格十分相似—长期价值投资。除去固定收益部分的投资,在已公开的股权投资里,笔者将瀑布投资在2016年拥有主要权益的公司整理之后发现,大部分的投资都比较均衡地分散于多个传统行业(表6)。

在房地产行业,除了持有Strategic Hotels & Resorts不动产投资信托9.8%的股权以外,瀑布投资曾以1.6亿美元参与投资旧金山丽思卡尔顿酒店。当初盖茨为了创办微软毅然从哈佛辍学,不过,创业成功的数年后,瀑布投资购入了哈佛大学校园核心位置的地标式建筑—查尔斯酒店(Charles Hotel)。此外,瀑布投资以900万美元购买了面积490英亩的怀俄明牧场,还在美国加州、伊利诺伊州、爱荷华州、路易斯安那州等拥有至少10万英亩的农田。

比尔·盖茨也是世界知名奢华酒店集团—四季酒店的控股股东之一。2001年恐怖袭击导致美国旅游业低迷,四季酒店一度非常艰难。2006年开始,盖茨通过瀑布投资,联手沙特王子亿万富翁阿尔瓦利德(Alwaleed),与四季酒店创始人伊萨多·夏普(Isadore Sharp)讨论私有化事宜。2010年交易完成,瀑布投资和王国控股公司(Kingdom Holding Company,阿尔瓦利德王子的家族办公室)以38亿美元的价格联手购入四季酒店90%的股权,其中比尔·盖茨与阿尔瓦利德王子各持45%,伊萨多·夏普持有剩余的10%。

比尔·盖茨的个人豪宅世界闻名,将房地产与科技完美结合。1988年,盖茨以200万美元的价格购买了坐落在西雅图海边约6132平方米的土地,历时7年并耗资6300万美元完成了当今智能建筑的经典之作—世外桃源2.0(Xanadu 2.0)。2015年,这一豪宅的估值为1.54亿美元,盖茨每年需为这套房产支付约100万美元税费。豪宅主房区拥有一个约214平方米的会客大厅,盖茨夫妇会不定期在这里举行宴会,可招待最多200名宾客,许多慈善晚宴便是在这里举行的。主房体中拥有多达6个厨房、24个卫生间。比尔·盖茨的私人图书馆还珍藏着达·芬奇的《莱切斯特手稿》、拿破仑写给约瑟芬的情书、希区柯克电影《惊魂记》的剧本手稿等。

令这套豪宅闻名的不止是其面积和奢华的布局设计,更是因为内部先进的智能系统。为了做到自动化及计算机设备的供电和网络需求,盖茨在地下和房屋墙体中铺设了长达84公里的光纤电缆。住宅安保系统严密,盖茨最喜爱的一株40年枫树受到24小时监控的待遇。客人到访时,每人会被颁发一枚小型电子胸针﹐戴上后设立个人偏爱的温度、灯光、音响和电视系统,计算机随后根据每人的位置做出相应的更改。

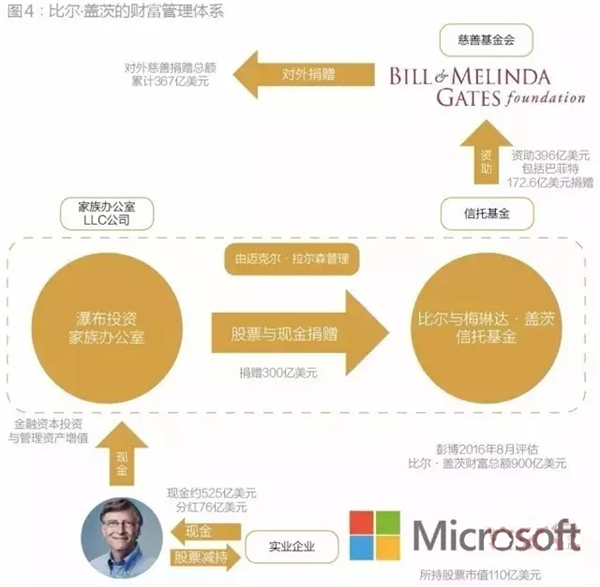

比尔·盖茨的财富管理体系

经过清华大学五道口金融学院家族办公室课题组的系统梳理,比尔·盖茨的财富管理体系逐渐清晰明朗。盖茨通过三个管理主体—比尔与梅琳达·盖茨基金会、比尔与梅琳达·盖茨信托基金和瀑布投资,对其家族实业资本、金融资本和社会资本(慈善事业)实现了全面、系统的管理和覆盖(图4)。

比尔·盖茨多年减持微软公司的股票,所得的现金捐赠/注入比尔与梅琳达·盖茨信托基金和瀑布投资。由于信托基金有义务为完成基金会慈善目的而提供任何金额的资助,基金会实际被认为拥有信托基金的受益权。在会计处理上,信托基金被合并入基金会的资产负债表中。

作为盖茨的信赖FO管理人,拉尔森同时也被授权管理比尔与梅琳达·盖茨信托基金的投资组合,这也解释了为何FO和信托基金之间的投资组合如此相似。不过,FO的目的是分散投资盖茨的个人财富,实现财富的长期保值及增长,而信托基金的目的则是为基金会提供现金。最终,瀑布投资的投资收益也可以再次以现金或股票模式捐赠给基金会。

在比尔·盖茨的财富管理体系中,瀑布投资的法律实体也十分关键。瀑布投资以有限责任公司(Limited Liability Company,LLC)形式注册于美国华盛顿州。在美国的大部分州中,LLC结构同时拥有合伙企业或个人独资企业的“直通征税(Pass-through taxation)”特性,以及有限责任公司的“有限责任”特性。

换言之,LLC结构的公司是由一或多名成员/股东组成的有限责任公司。“直通征税”意味着LLC为流通实体(Flow-through entity,FTE)—避免由于向公司分红征税而导致的双重征税,而LLC的合伙人只征收个人所得税。由于瀑布投资只有比尔·盖茨这唯一一名合伙人,在税法上,LLC被认为忽略实体,LLC的收入直接合并合伙人的个人所得税申报;在法律上,LLC被认为是有限责任公司。以这种企业结构成立的FO拥有极大的益处:

§ 对LLC债务仅承担有限责任;

§ 简化的行政手续;

§ 避免双重征税;

§ 通过LLC捐赠股票给慈善基金会,股票增值部分可获得征税减免。

最后这条极为重要,也就是说,对于瀑布投资持有一年以上经过增值的股票或共同基金,这些证券可以捐赠给慈善机构并获得根据证券合理市价所定的征税减免,由此减免了在证券增值部分的课税。在如此精密的方案设计下,从实业资本(微软公司)到社会资本(慈善事业)转换的整个过程中,比尔·盖茨的金融资本通过瀑布投资和信托基金,最大化了对基金会的捐赠和贡献。

给中国家族的启示

大部分中国民营企业家的情况其实跟比尔·盖茨十分相似。在成功创业数十载后,第一代创始人都不可避免地逐渐从经营岗位上退到幕后。为了家族财富的世代传承,或许将家族企业传承给有能力、有意愿接班的下一代;或许将家族企业交给职业经理人;或许将家族企业兑现为金融资本,并再投入家族的下一个事业领域……

比尔·盖茨将实业企业转换成金融资本,通过家族办公室来实现其改变世界的使命。传承的道路阡陌纵横,就连盖茨也不免走过弯路,国内家族企业因此更需谨慎规划。

1. 通过FO实现整体财富战略设计:在比尔·盖茨的案例中,FO扮演了家族财富顶层设计的重要角色。盖茨最初的绝大部分财富都聚集在微软公司中,这种集中持股的情况与国内民营企业家十分相似,由于可投资资产的限制,大部分第一代创始人的财富集中度非常高,风险也因此十分集中。2001年IT泡沫破裂后,盖茨的个人财富也随之大幅缩水。在随后的十几年中,通过瀑布投资,盖茨成功地将财富分散投资于各行各业,微软在其财富中的占比从99%下降到12%,在财富大幅增值的过程中成功分散风险,优化了家族财富结构。此外,家族财富的整体战略还包括了家族社会资本的管理,捐赠给比尔与梅琳达·盖茨信托基金的财富也同样由FO经理人同时投资管理,FO角色覆盖家族金融资本与社会资本,为比尔·盖茨的慈善事业做出了重大贡献。

2. 精心设计FO结构并选择职业经理人:家族永远是自己财富和声誉的最终负责人,但家族也需认识到FO战略规划、治理结构与管控流程的重要性。比尔·盖茨最初委托好友管理财富,并未设定正式的法律实体与组织结构,也没有确定明晰的职责归属,缺乏透明的汇报程序、绩效审核及监控机构,没有对重要工作人员的资格标准进行审核(因朋友关系而睁一只眼闭一只眼),这种不严谨的FO设计势必伴随着巨大的不确定性及风险。最终,埃文斯夫妇的不法行为给盖茨的声誉带来负面影响,声誉、友谊双双蒙受损失。比尔·盖茨的FO经历了从“个人化”到“机构化”的发展过程,世界首富的经验教训对中国家族极富价值,中国家族办公室应该从第一天开始就坚定地走上机构化、专业化的道路。

3. 低调隐蔽地管理运营FO:瀑布投资是清华大学五道口金融学院家族办公室课题组所研究过最为低调的FO之一。大多数成功企业家希望个人财富尽可能地避免出现在社会聚光灯下。在企业形象、公共关系、家族声誉等挑战越来越高的时代,能够自主地控制家族对外开放的信息着实不易,家族设立SFO的一个重要出发点就是其隐蔽性。因此,SFO的隐私管理十分重要。瀑布投资早在2009年就从SEC获得档案保密状态,免去股权变动所需做出的披露,而赦免FO信息披露的多德-弗兰克法案在2012年才生效。比尔·盖茨的瀑布投资为国内家族提供了一个非常成功的案例,通过综合运用命名、投资方法、投资工具、员工管理等多种方式让FO隐身于公众视野的雷达之中。

4.对财富本质及社会责任的深思:在英国《每日电讯报》的一次采访中,盖茨表示,“我自然是衣食无忧。当超过一定程度,金钱对我便没用了。财富的效用是用来创建一个机构,然后将资源送到世界上最贫穷的地方”。承担起与自身影响力相等的社会责任,与好友巴菲特以身作则地将几乎全部财富捐出,盖茨也与巴菲特倡议全球最富有的人士们参与“捐赠承诺”计划,将过半财富捐献给慈善事业,不禁让人再次思考财富的意义。对于盖茨而言,捐赠金钱早已不是他最大的贡献,他把终身最为宝贵的资产—时间—也完全奉献给公益慈善事业。尽管捐出98%财富都能无忧生活的盖茨夫妇现在全身心投入到基金会中,但诚如他们2016年公开信中所言,如果可以拥有一种超能力,他们希望是更多时间和更多精力。这种对财富本质的深刻理解及人类福祉的责任感,十分值得中国富有家族思考与借鉴。

责任编辑:郝杰

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 马化腾:腾讯希望每年1-2%利润投入公益

- 热衷慈善事业12年--狮子座金融股东黄智中

- 因时而动 顺势而为——广告人独家专访快友股份CEO林森

- 他被柳传志送进过监狱,如今他用138亿买下联想物业

- 中国正在发生的100个深刻变化!

- 李嘉诚御用风水师陈伯的临终遗训

- 顾客到底喜欢什么样的销售服务?

- 卖猪肉的北大生已经50岁了,他现在在干嘛?

- 云知声联合创始人康恒:AI未来会成为“水电煤”

- G20峰会国宴用瓷是我的唐山朋友造

- 快友股份CEO林森:一个被动创业者的主动出击

- 做人,一定要养的五种气!

- 老婆的性格决定了老公的财富

- 当年的马云,没钱、没技术、没计划、如何“磕”下?

- 修养,是一个人精神的长相

- 鸽子和燕子的启示