挪威养老基金给我们的启示

今天这篇文章,笔者要和大家分享一个投资案例。这个案例涉及的是挪威政府的主权基金:挪威养老基金(Norwegian Government Pension Fund)。

截止2017年4月,挪威养老基金以9221亿美元的规模位列全世界主权基金排行榜第一名。挪威的总人口大概为520万。以人均资产规模来算的话,每个挪威人在该基金中拥有大约18万美元。这个数值是非常高的。

挪威养老基金的网页上放得是一张父亲拥抱孩子的照片。上面写着:挪威养老基金是挪威的子孙后代的储备。石油迟早会挖干,但养老基金为挪威人民提供源源不断的回报。

提到石油,是因为挪威养老基金由两部分组成:前政府石油基金(The Government Petroleum Fund,GPFG)和前国家保险计划基金(The National Insurance Scheme Fund,NISF)。该养老基金的很大一部分资金来自于挪威石油公司开采石油得到的利润。

挪威养老基金是全世界管理最为透明的主权基金之一。在该基金的网站上,任何一个人都能查到该基金历年的财务报表,投资收益和净资产变化。

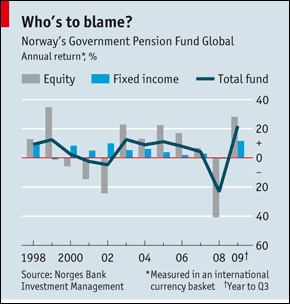

2008年,在全世界金融危机的影响下,挪威主权基金遭受重创。其股票部分下跌40%,整个基金的投资回报下跌23.3%。

在失望之余,基金的管理层专门请了三位大学(哥伦比亚大学,耶鲁大学和伦敦商学院)金融教授,让他们仔细分析挪威养老基金的投资策略和历史回报。管理层想要知道:管理该基金的基金经理到底有没有带来价值?在未来我们应该用何种策略更好的管理这些挪威人民的血汗钱?

三位教授在对挪威养老基金做了细致入微的分析之后,完成了一份长达220页的专业报告(Ang, et al, 2009)。我知道绝大部分人是没有时间或者专业知识去阅读这份报告的,因此在这里我帮助大家摘录一些该报告的核心结论。

作者们在分析了挪威养老基金过去10年(1998-2008)的历史业绩后指出,该基金从主动管理中获得的超额回报为每个月0.02%,也就是每年0.24%左右。不要小看这0.24%。在1998-2008阶段,挪威养老基金管理的资金规模平均在800亿美元左右。每年0.24%,就是差不多2亿美元的收入。

这每月0.02%的超额回报,主要来自于该基金的股票部分。对于该基金的固定收益部分(债券),报告作者得出的结论是:没有任何证据显示固定收益的主动型管理为基金带来了任何价值。

不管是股票还是债券市场,要想通过主动型管理获得超额

那么这个研究结果是不是意味着我们在炒股票时,应该去选择主动型基金进行投资呢?读者朋友稍安勿躁,让我们接下来继续研读该报告的研究发现。在这里我要提醒一下大家,接下来有些内容可能会涉及到一些金融投资方面的专业知识。如果你觉得看不懂,也没关系,可以跳过这部分直接看文末结论。

三位教授指出,在挪威养老基金股票部分进行主动管理产生的超额收益(超过市场平均回报部分)中,有70%可以被一些系统性的风险因子所解释。这些系统性风险因子包括:价值(Value),小市值股票(Small),动量(Momentum),波动性(Volatility)等等。因此在报告的最后,作者建议挪威养老基金,在对他们的股票资产进行投资时,选择一些特定的风险因子进行配置。

对于风险因子这个概念不太熟悉的朋友,可以参考本专栏的历史文章《聪明贝塔》(https://zhuanlan.zhihu.com/p/21842266)和《动量投资》(https://zhuanlan.zhihu.com/p/25139551)。

关于股票因子回报的分析,是金融界一大创新和进步。该研究最大的贡献,是让投资者了解到可能提供超额回报的源头,并且让普通投资者以比较低廉的价格(通过因子指数/聪明贝塔基金)去获得这些因子回报,以实现他们战胜市场的目的。在没有因子指数基金的世界,投资者想要获得这些因子回报,只能通过投资基金经理,并付出比较高的费用(比如每年1.5%-2%的管理费,外加15%-20%的利润分成)。

在仔细讨论了三位教授撰写的分析报告后,挪威养老基金管理层决定,在基金内部股票投资部门自己动手执行这些风险因子投资策略。这主要是基于降低投资成本的考量。如果该养老基金将资金投给市场上的主动型基金经理,那么他们可能需要支付比较昂贵的基金管理费和业绩分成。但是如果在内部自己动手做,那么他们就可以把投资成本降到最低。根据挪威养老基金的年报显示,其管理资金的费率为每年0.07%左右。在市场上,你很难找到一个仅收取0.07%管理费的基金经理。

对于我们普通型个人投资者来说,既没有专业知识,又没有研究数据,如何才能以比较低廉的成本实现上文中说的因子投资策略呢?一个可以考虑的选项就是那些聪明贝塔指数基金/ETF。

在上图中,我列举了一些目前世界上比较领先的因子指数ETF。在这个领域做的比较好的公司不多,主要集中在贝莱德,先锋,Invesco和Schwarb这样的行业巨头中。

2009年,贝莱德公司以135亿美元的价格并购了BGI,同时也购买到了IShares这个品牌。在Blackrock IShare旗下,有比较全的因子指数基金,比如上面表格中的价值,动量,低波动等基金。这些基金的总费用率大概在0.15%左右,但需要注意他们绝大多数都仅限于美国市场。

先锋(Vanguard)是指数基金领域的另一大巨头。先锋在因子指数方面提供的产品不多,只有红利,低波动和小股票指数基金,且仅限于美国市场。

Invesco Powershare和Charles Schwab也提供不少因子指数基金。缺点是他们的费率都比较高,一般介于0.25%-0.6%之间。当然,这些指数基金比起传统的主动型基金经理(一般收取1%-2%左右,有些还外加业绩分成),其费率还是要低很多的。

有兴趣投资因子指数基金的朋友们需要注意几个问题。

首先,费那么大劲去追求那额外几个点的超额回报是否值得。对于像挪威养老基金如此规模的机构来说,即使是0.1%的差别也值得花大力气去认真研究。因为该基金管理的资金规模很大,就算0.1%也是很大一笔钱。但是对于很多个人投资者来说,资产规模有限(比如在1,000万人民币以下),每年0.24%的超额回报造成的影响几乎感觉不到。为了追求这额外的回报还要承担更大的风险,付出更多的时间和精力,其产出和成本不一定成比例。对于这些投资者来说,老老实实买个廉价的市值指数基金并长期持有更加合适。

其次,风险因子投资策略最大的风险在于,在不同的经济周期,各种不同的风险因子表现不一样。比如在宏观经济表现不那么好的时候,防御性的风险因子(比如Low Vol,Quality)表现会比较好。而在经济快速扩张的时候,激进型因子表现会比较好。因此要想通过因子风险来取得超额回报,一个很重要的前提是预判哪个因子会在接下来的时段表现更好,这无疑是超出很多普通投资者和基金经理的能力范围的。

应对这个问题的方法之一,是在因子层面进行多元分散,同时购买并持有多个因子指数基金,以达到对冲风险的作用。当然,最关键一点还是要控制投资成本。这也是为什么挪威养老基金没有选择将资金投给其他基金经理,而是自己动手实现上述策略的关键原因。到最后,投资者该关心的是扣去费用后他拿到手的净回报。因此再有吸引力的投资策略,如果其费用太高,那么它就不是一个好的投资产品,聪明的投资者应该避而远之。

希望对大家有所帮助。

伍治坚是《小乌龟投资智慧:如何在投资中以弱胜强》的作者。在当当,京东,淘宝,亚马逊搜索书名或者作者名,都可以购买到该书。

数据来源:

https://www.nbim.no/en/the-fund/http://www.swfinstitute.org/sovereign-wealth-fund-rankings/

Andrew Ang,William N. Goetzmann,Stephen M. Schaefer,Evaluation of Active Management of the Norwegian Government Pension Fund – Global,2009

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 中国制造业患上了制造依赖症!

- 3000家上市公司 折射中国经济新动能

- 央企频繁重组收购民营炼厂 或意在抢占油气改革红利

- 共享经济有望年均增速达40%

- 为什么越来越多的企业家大佬奔赴以色列?

- 维修遇难题 小家电沦为一次性产品?

- 好风水不在祖坟,也不在住宅,而在....

- 董明珠大举增持格力 美的掌门人缘何减持自家股票

- 黄金出大事了:多头60亿美元大逃亡 大摩狠补刀

- 传统行业回暖 现金分红成主流

- “一带一路”成资本市场长期主题

- 中国人真的比日本人有钱吗?是房价贵还是工资太低

- 当下中国最会赚钱的一群人

- 马云:我不是什么偶像 近看都是一堆毛病

- G20金融稳定委:对“影子银行”加强监管

- 移动支付安全状况不容乐观