大宗交易机制优化:找准方向 仍须努力

作为今年创新任务的重头戏之一,上证所日前提出了优化大宗交易机制的有关措施向市场征求意见,其变化主要包括延长交易时间、降低交易门槛、放宽涨跌幅限制范围和增加大宗交易的申报类型等四方面。意见征求完成后,目前尚无上证所将如何优化大宗交易的确定举措。

从2002年2月25日大宗交易制度首先在深圳证券交易所开启以来,沪深两市的大宗交易机制分别屡经调整完善。市场人士分析认为,此次调整对市场参与各方影响不一,总体发展方向是要进一步规范和激活大宗交易行为,并为机构投资者和产业资本提供更多、更便捷的交易选择。

优化

机构参与度活跃度将增大

总体上来说,上证所计划优化大宗交易机制的有关措施能为机构投资者和产业资本提供更多交易手段,有利于提高机构投资者在市场中的参与度和活跃度。

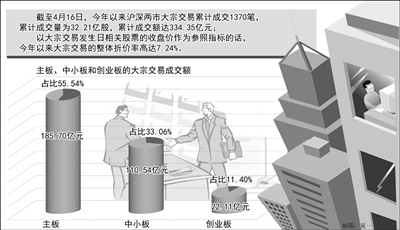

统计显示,截至4月16日,今年以来沪深两市大宗交易累计成交1370笔,累计成交量为32.21亿股,累计成交额达334.35亿元;以大宗交易发生日相关股票的收盘价作为参照指标的话,今年以来大宗交易的整体折价率高达7.24%。

具体来说,一季度大宗交易合计成交29.7亿股,为历史第三高,不过较去年四季度的34.6亿股环比缩水14%。去年两市大宗交易总额高达1380亿元。

“从征求意见函来看,此次优化的主要方向是希望增加大宗交易的规模和活跃度。”星石投资首席策略师杨玲表示,由于进入门槛降低,参与主体会增加,从而活跃度也会增加。

呈瑞投资策略部经理陈晓伟分析认为:“沪市大宗交易门槛降低后,应能减弱‘大小非’股东解禁后减持对二级市场价格的冲击。”

从2008年4月上市公司解除限售存量股份可以在大宗交易系统转让以来,大宗交易主要服务于两类需求:一是流通股股东的抛售需求,对应的买方是赚取大宗交易和竞价交易微小差价的投机者;二是流通股股东的融资需求,对应的买方主要是信托计划。

以比较主要的第一类需求为例。上市公司“大小非”股东解禁后,可能会选择将手中的股份迅速变现转而投资其他项目,大宗交易通常是他们最主要的股份出让平台之一。但此前沪市A股大宗交易最低额度为50万股或300万元,小盘股的“小非”们往往够不着这个门槛,如果没有其他更好的退出选择时,通常只能选择在二级市场上持续抛售套现,必然影响到二级市场价格。而新规则计划将门槛大幅下调为“10万股或60万元人民币”,将有利于解禁后的“大小非”更为便捷地借助大宗交易平台而不是二级市场去转让股权。

“不过,沪市优化措施实施后大宗交易的规模是否会增加还需要观察。”杨玲指出,新规则下,买方要对大宗交易的标的有着比较深入的研究才能确认合适的定价。因此,这部分群体需要时间来培养。“就像当年的定增套利模式一样,新机制还需要时间来让参与者认识、消化乃至追捧。”杨玲说。

分析人士还认为,深交所大宗交易活跃程度明显高于上证所,是上证所当前积极优化大宗交易机制的原因之一。

据统计,去年深交所大宗交易总金额达708.39亿元,超出上证所36.1亿元。此外,截至4月16日,主板、中小板和创业板的大宗交易成交额分别达185.70亿元、110.54亿元和28.11亿元,占比分别为55.54%、33.06%和11.40%,反映出中小盘股在大宗交易中相对主板股票更为活跃。

探索

如何抑制短线套利投机

如果新的大宗交易机制实施,对市场参与各方影响不一。对于交易专业户或私募来说,以往的短线套利模式可能将发生改变。而对于券商来说,交易机制的不断优化或能实现由券商引导的存量发行。

“对于私募来讲,大宗交易机制优化是提供了一个新的套利工具,有利于实现绝对回报。”杨玲说。

此前,已有私募基金公司发行的就是将大宗交易套利策略阳光化的产品,明确表示主要投资于沪深证券交易所大宗交易的已解禁限售流通股,也就是从大宗交易平台批量买入折价股票,然后快速在二级市场卖出进行套利。

“不过,更多投资者参与到大宗交易中之后,可能使整个大宗交易市场平均收益率下降,以往的套利模式将发生改变。”有关私募人士指出。

尤其是上证所此次改革中打算提供带锁定期大宗交易机制,即大宗交易中的买方购入股份后可能被锁定一定的时期不得转让。按上证所的设想,锁定期拟分为两档,一是涨跌幅限制范围为前收盘价格的70%至130%的,锁定期限至少为半年;二是涨跌幅限制范围为前收盘价格的50%至150%的,锁定期限至少为1年。也就是说,大宗交易成交价格的折价或者溢价幅度越大,锁定期就越长。那么,此前那种以“赚快钱”为主要特征的老套利模式在新规则下可能逐渐行不通了。

而且新规则还计划在投资者通过大宗交易系统提交成交申报后,当日成交,次日再清算。这对于往往担任买方角色的私募机构而言,一个交易日的间隔加大了风险,需要他们作出更多的技术分析和趋势判断。

不过,“带锁定期的大宗交易机制对目前已经存在的炒作现象的抑制作用有限。”杨玲认为,因为目前的短炒之风并不完全是由大宗交易带来的,况且并不是所有的大宗交易都带锁定期,只是拓宽涨跌幅的那部分同时附带了锁定期,“所以只能说,这种方式不会加剧短炒现象,不会增加市场炒作风险”。

而对于目前主要只在大宗交易中发挥了通道作用的券商来说,交易机制的不断优化或能实现由券商引导的存量发行。

据了解,成熟资本市场的大宗交易是投行业务的一块重要内容,通常是券商凭借自身资金实力和研判能力受让大宗股权,再依靠强大的分销能力将该股权转让出去,从中获取巨大利润。例如,有资料显示,美国券商在大宗交易业务上的收入占全部收入的10%,而经纪业务也只占到全部收入的15%。

因此,一位券商负责人认为,A股市场的大宗交易应逐步从经纪业务向投行业务转型,既要强化券商在大宗交易中的专业地位和主导地位,也是为并购投资者、战略投资者提供了另一个投资平台,这也应是该平台交易机制优化的方向。

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |