法兴专家警告巨债泡沫:中国39%的GDP用来还债

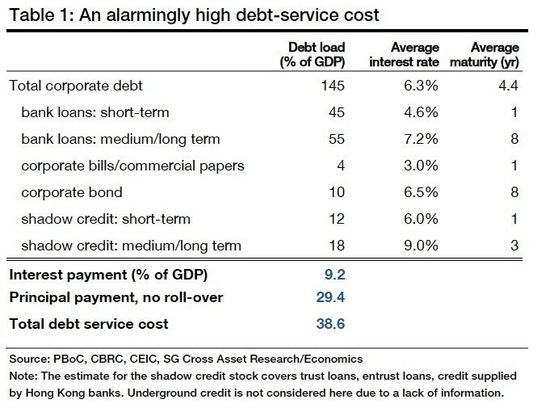

继国际评级机构惠誉警告中国信贷泡沫后,法国兴业银行经济学家姚炜做出了更惊人的预测,认为目前中国企业贷款的本金与利息合计约为国内GDP的38.6%,相当于约合3.2万亿美元要用来还债。

五天前,惠誉公布的报告预计,到2017年底中国债务占GDP比率仍将接近250%。报告称中国毫无去杠杆迹象,预计到今年8月,年度新增贷款将达到人民币21万亿元。这将是中国第五年新增贷款规模超过三分之一的GDP。去年中国的债务规模相当于3.4万亿美元。

国家信息中心经济预测部首席经济师祝宝良在那之前一日表示,中国债务规模整体可控,但个别政府可能出现问题,要防止出现像美国底特律那样的问题。他预计目前中国M2比GDP高一倍多,地方政府债务约为人民币20万亿元(约合3.3万亿美元)。

如果说惠誉和祝宝良的预估数据可能还有些抽象,让人难以理解,那么姚炜选择的偿债率(DSR)应该更直观地展示了中国的麻烦。

因为一旦企业开始贷款还债,就将国家导向了恶性循环。用来还债的贷款越多,投资带来的真正收入就越少,债务反而更多。

其他国家的教训告诉我们,最终这样的循环常常导致信贷枯竭,企业除了违约别无选择。

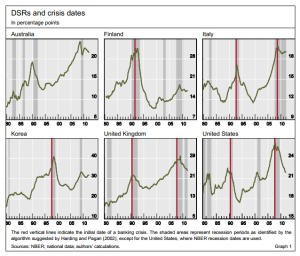

中国的DSR相比其他国家形势怎样?

姚炜举例对比,

和那些财力不支而崩盘的国家相比,中国接近40%的DSR“高得惊人”。

美国在2008-2009年的DSR是27%。芬兰上世纪90年代经济崩溃时DSR达到30%。

超过中国当前水平的只有1997年以前的韩国,当时韩国超过了40%。

为什么中国的DSR如此之高还没有爆发金融危机?

姚炜推测的原因是人们预计中央政府会为所有这些债务担保。

姚炜称,中国的政府债务占GDP比例从2008年的150%增加到了210%,问题在于贷款越来越多,增加贷款带来的经济增长却越来越少。

中国的决策者很清楚以这种速度增加债务存在风险,企业债务已经达到了警戒线水平。影子银行系统只会让问题恶化。

姚炜在报告中指出:

去杠杆将是中国中期前景最大的下行风险源。

即便有人相信中央政府会担保,但不能忘记,中国的金融系统正在走向开发,金融体制改革意味着将改变过去“百分百政府担保”的做法。

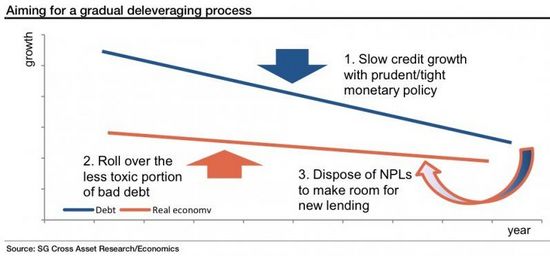

而为了解决庞大债务的问题,姚炜预计中国决策者会采用三种策略:

1、放慢信贷增长速度,这样债务风险累积的相应会减慢。

2、坏债里毒性略轻的那部分债务要用新的金融工具展期,这样可以减轻银行的压力。

3、不良贷款要剥离。

下图可见法兴列举的策略及逐步去杠杆过程怎样影响增长。

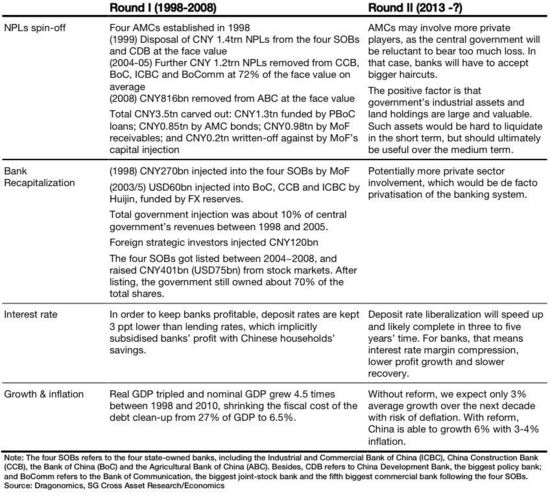

姚炜还指出,中国是过去成功地既实现去杠杆又没有出现急剧调整的少数国家之一,

这意味着,有一线希望中国或许能再次做到(成功去杠杆)。

法兴下表展示了1998-2008年和当前去杠杆形势的主要区别,由上至下分为剥离不良贷款、银行资本充足、利率、增长与通胀四方面。

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |