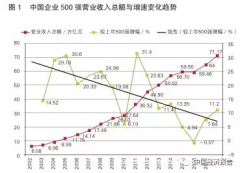

银行业净利增速全线下滑 规模扩张遇瓶颈利差收益收窄

上市银行悉数公布三季报 规模扩张遇瓶颈 利差收益收窄 不良率上升

昨日,上市银行三季报悉数出炉。据统计,四大国有银行前三季净赚6402亿元,同比增长12.61%,而与上半年同比增长13.13%相比,可见增速放缓。

此外,记者对比发现,在不良资产总额上,四大行和昨日公布三季报的民生银行、浦发银行、交通银行等多家股份制银行都出现了不同程度的提升。

国有大行

据统计,四大国有银行前三季净赚6402.13亿元,同比增长12.61%,与上半年同比增长13.13%相比,整体水平进一步放缓。

看点1:利润增速有所回落

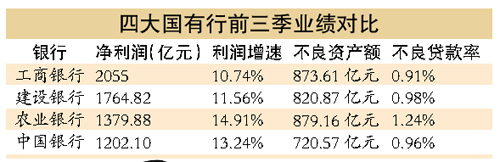

昨日公布的三季报显示,工行前三季净利润为2055亿元,同比增长10.74%;中行前三季净利润1202.10亿元,同比增长13.24%;农行前三季净利润为1379.88亿元,同比增长14.91%;建行前三季净利润1764.82亿,同比增长11.56%。

而今年6月的中报数据显示,农行净利润同比增速为14.7%,较去年同期20.75%的增速下滑6.05个百分点,今年前三季略有回升。工商银行净利润同比增速为12.3%。建设银行同比增长12.63%,中国银行净利润807.21亿元,同比增长12.92%,上半年四大行利润增速13.13%,而与今年前三季的12.61%相比,利润增速进一步回落。“虽然没有此前预想的进入个位数那么糟糕,但净利润增速在下降已经成为不争的事实。”一位不愿透露姓名的分析人士认为。

看点2:中行、工行不良率上升

记者对比发现,四大行中,不良资产额都有上升的趋势,但建行、农行不良资产额和不良率没有实现双升,包括中行、工行在内的银行不良率都继续双升。

记者对比四大行不良率发现,工行的不良率从0.87%上升到0.91%,上升幅度最大。

因此,对于年底银行业内不良率的情况,多位业内分析人士都向本报记者表示“仍有担忧”。

“未来银行的不良贷款率还是呈现上升的趋势。”东方证券银行业分析师金麟指出。

看点3:存款压力凸显

工中行新增不及2000亿元

二季度以来,由于利率市场化的快速推进和互联网金融的“搅局”,四大行面临的存款压力进一步凸显。三季报显示,四大行中工行、中行吸收存款较二季度仅增长了不到2000亿元,仅农行三季度单季新增存款超过3000亿元。

展望:存款保险制度或影响银行股

东方证券研报认为,第四季度,银行股又面临估值切换的机遇。目前极低的估值提供安全边际;下半年的质量预计将出现明显的环比改善;此外,风格转换利好银行股。因此预期银行板块将具备10%~20%的上涨空间,继续看好中长期战略有优势的银行。

不过,有业内人士表明,“若央行确实推行存款保险制度,这就表明市民存在银行的存款不像以往那样零风险,这也表明了如果利率市场化各项热身动作提前的话,银行股的表现也存在着一定的影响。”(文/表记者李婧暄、李震)

四大险企:

净利增长超预期

昨日晚间,新华保险和中国太保相继发布2013年第三季度报告,至此,四大上市险企的三季报出齐。记者从报告中了解到,四大险企前三季度净利润增长迅猛,普遍超出预期。

新华保险昨日晚间公布的三季度报告显示,该公司今年前三季度实现归属于母公司股东的净利润39.50亿元,比上年同期增长70%,基本每股收益1.27元,同比增长71.6%。

同时公布三季报的中国太保实现营业收入1496亿元,同比增长13.3%,而净利润则有大幅跳升,前三季度净利80.81亿元,同比增长达到157.8%。

而此前公布的中国人寿和中国平安,前三季度业绩情况也十分亮眼。

不过,记者注意到,四险企的保费收入却未有同步增加,中国人寿、中国太保两险企的保费收入均仅录得个位数增幅,平安集团增幅稍多,而新华保险则有所下降。

保费下降,盈利却翻番。有分析人士表示,主要是投资收入大增与去年同期基数较低所致。

保监会统计信息部副主任朱金渭也表示,去年前三季度,保险业的股票和基金投资亏损,而今年受益于保险投资新政,保险公司灵活配置资产,实现了较多投资收益。预计险企利润大幅增长趋势有望持续到年底。(记者潘彧)

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |