房企“涉金”背后:控制风险是关键

◎每经记者 区家彦

就在房地产企业大举介入金融行业之际,背后隐藏的风险也引发了业界的担忧。

《每日经济新闻》记者注意到,近年来大型房企纷纷搭建金融平台,保险成为最热门的拓展方向。恒大地产、泰禾集团、阳光城等上市企业纷纷筹建保险公司,具有房地产公司背景的前海人寿、生命人寿成为资本市场凶猛的狩猎者,金融实力逐渐成为房企征战下半场最重要的武器。

但金融作为高风险行业,无论坏账还是各种系统性风险,对房企而言,是一道难以逾越的障碍。上世纪90年代,我国银行业面临危机、保险业利差损失的惨痛景象依然历历在目,在利用金融壮大地产主业的同时,房企又该如何做好风险控制?

行业下行危机

在房企搭建金融平台的过程中,相对于资本投入巨大、政策监管严厉的银行业,现金流强劲、更容易提供资金便利的保险业成为房企最热衷的方向。

根据《保险资金投资不动产暂行办法》规定,保险资金可投资基础设施类不动产、非基础设施类不动产及不动产相关金融产品,不能投资商业住宅,不能直接参与房地产开发或投资设立房地产企业。

国金证券香港董事总经理黄立冲向《每日经济新闻》记者表示,虽然监管部门对于金融机构投资房地产制定了监管措施,但这些措施没法细到堵住所有漏洞。以保险公司为例,在保监会允许投资的范围与比例以外,保险公司还可以通过委托信托、券商等机构,向其相关的房地产商的下属公司提供贷款或者直接投资,表面上保险公司投资的只是一个多用途的基金产品或者资管计划,但实际上是把钱投向了房地产。

然而,随着房地产暴利时代的结束,加上经济下行的压力,大量投资房地产背后的风险不言而喻。国际金融投资家联合会执行主席、经济学家孙飞向记者表示,随着房地产进入“去库存”时代,大多数城市面临严峻的供求关系,保险资金在这个时候大量投资房地产的风险显然更高。在这样的情况下,挑选项目尤为重要,但保险机构对于房地产项目的调研与风控能力是否足够,仍是疑问。

对于许多新兴的保险机构而言,他们大多以高成本、短期限、保障低的理财型保险产品开路以做大规模,部分产品的承保成本在8%以上。在房地产的黄金时代,这样的融资成本自然不成问题。一旦房地产项目受到市场波动影响利润大幅减少,保险产品的投资收益无法覆盖成本,甚至变成亏损,从而产生兑付危机,将会对保险公司的经营状况带来重大影响。

“对于房地产而言,一个项目亏钱,还可以用其他项目的盈利来补救,但对于金融业而言,银行和保险都属于高杠杆行业,一个项目的亏损很可能会对全盘经营带来系统性风险。由此可见,金融业的风险比房地产要高得多”,新城控股高级副总裁欧阳捷认为。

产业整合降低风险

在多位业内人士看来,要降低金控平台所隐藏的系统性风险,房企不能再将其简单地视之为资金融通的工具,而是在满足金融业监管政策的前提下,寻求产业整合,发挥房地产金融化的最大优势。

泰禾集团董事会秘书洪再春向《每日经济新闻》记者表示,虽然泰禾在银行、保险、券商等金融板块都有投资,但更多的是出于战略投资的目的,获取资金并非主要目的。

“泰禾虽然参股了福建农村商业银行、东兴证券,但持股的比例并不高,没有绝对话语权,和福建农村商业银行的贷款比例很低,和东兴证券的合作更多只是投行业务”,洪再春表示,泰禾自身拥有多元化的融资平台,像2015年的公司债发行就超过150亿元,金融板块更多只是一个补充作用。

对于金控平台与地产业务的整合,洪再春并不否认未来会进一步加强合作,但他认为,合作的前提是遵循市场化原则,即在和金控平台上的金融机构合作的时候,双方都应该对合作项目进行市场化调研,在符合银监会、保监会等管理部门规定的前提下,制定各自的风控措施,才能保证双方股东的利益,实现良好的风险把控。

欧阳捷也认为,要想降低金融风险,房企打造金控平台不能只出于融资目的,而是为了寻找新的增长点。“对于很多大型上市房企而言,光发公司债就可以融资数百亿,而且成本在5%以下,明显低于保险资金的成本,因此布局金融更多是出于与房地产主业之间的互补性,比如说社区金融、供应链金融、社区医疗保险产品等,只有实现良好的协同效应,才能更好地降低金融风险。”

对于部分非上市房企热衷通过保险公司获取融资便利,孙飞认为,所有的保险公司都必须遵守保险法的规定,接受保监会监管。虽然上市公司没有义务对外披露,但如果存在变通手段向房地产违规输送资金,管理部门应该加强类似的监管。由于“万宝之争”事件的发生,不排除接下来保监会会对险资的激进投资行为作出约束。

责任编辑:白岚

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

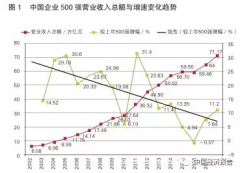

- 19家房企去年销售额涨两成

- 家电业快速响应供给侧改革 好产品不愁没市场

- 传统家电服务转型或成行业新机遇

- 数字产业影响房地产租金走势

- 保险公司纷纷抢滩“航空延误险”市场

- 未来五年汽车业变化将远超过去五十年

- 互联网保险:多家险企“开疆拓土”“钱景”可期

- 房地产行业职场竞争激烈 咨询服务人才薪资最高

- 中汽协预计今年全年车市增速6%

- 煤炭业希望出台最低限价措施

- 石化行业三年行动计划正编制 聚焦化工新材料

- 房企加快并购破解“拿地难”

- 我国煤炭行业产能家底基本摸清 总规模为57亿吨

- 全球银行业大裁员 今年至少还有12万人要下岗

- 中国会展业居世界前列 国际巨头建言中企“走出去”

- 乳品业共同践行社会责任 提升中国消费者信心