人民币突然大跌600点!接下来会发生什么?

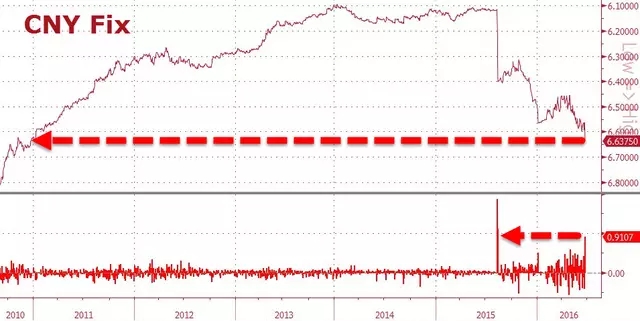

周一(6月27日),人民币中间价大幅下调,跌破6.63水平,至近六年以来新低。

人民币兑美元中间价报6.6375,为2010年12月23日以来新低;下调599点,幅度达0.91%,为去年8月13日以来最大百分比降幅。

人民币中间价上一个交易日报6.5776元,16:30收盘价报6.6146元,23:30夜盘收报6.6260元。

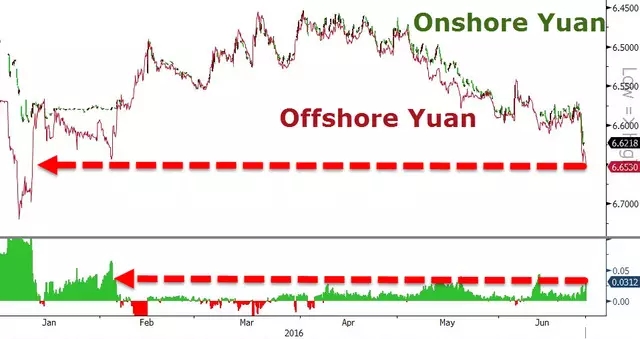

离岸人民币和在岸人民币汇率均下挫。在岸人民币兑美元盘初跌破6.64,至6.6387,创2011年1月以来最低。开盘不久,离岸人民币兑美元一度跌至6.6576,较上周五纽约时段尾盘跌约210点,盘中一度低至6.6588,刷新1月以来新低。

法国兴业银行的首席策略师爱德华兹(Albert Edwards)认为,大家都在过分关注英国关于是否脱离欧盟的全民公决,却忽略了真正至关重要的事件——人民币贬值。

今年以来,人民币对美元汇率一直表现得相当稳定,因此很多人都没有注意到它实际上已经在持续走低了。

全球股市巨亏3万亿美元

英国公投这颗核弹爆发,使得全球股市录得历史上最大单日跌势之一,市值蒸发大约3万亿美元。

道琼斯指数下跌超过600点,抹去今年涨幅。欧洲股市下跌7%,是2008年以来最惨重的损失。英镑创下有史以来最大单日跌幅,跌回1985年。一个个数字触目惊心!但英国退欧带来的屠杀还在继续,今日(6月27日),道指期货最高下滑100点。英镑/美元周一亚市盘初延续上周五跌势,现跌2%。

澳大利亚国民银行的外汇策略全球联席负责人Ray Attrill表示,未来几周市场还将处在一个发烧的状态。

德国总理默克尔、法国总统奥朗德、意大利总理伦齐今天将在柏林“开小会”。剔除英国之后,欧洲的三个大国正试图在周二之前形成小范围共识。明天,欧盟27国将齐聚布鲁塞尔共商对策,英国首相卡梅伦也将参会。

这些人,也许将决定全球市场未来的走势。

人民币贬值跟你有几毛钱关系?

那么,人民币贬值会给日常生活带来什么影响?哪些人的利益将受损呢?这五类人损失较大......

第1类:股民

瑞银证券指出,如果人民币近期贬值,则A股市场可能承压。海外经验表明,新兴市场上每一轮的本币贬值都伴随着资本流出和股市回调。就行业板块而言,金融和不动产行业倾向于受创最深。同时,人民币贬值可能导致暂时性的资本流出。在更多的债券、信托和房地产债务违约事件正陆续浮出水面的形势下,海外投资者对中国宏观经济的担忧情绪可能会有所增强,从而带来暂时性的资本流出。

瑞银认为,人民币贬值将对上市公司的资产负债表和损益表造成影响。从资产负债表的角度来看,民航和房地产行业板块可能将会受到最大的负面影响。

第2类:出国留学者

对于留学美国的学子而言,意味着同样的人民币,所换取的外汇比以前少。银行人士透露,人民币此轮急跌,也造成一些留学生家长的恐慌,兑换美元的家长也比平时多了近一成。

第3类:海淘族

海外代购市场火热,价格是关键因素之一。从境外海淘的商品价格一般会比在国内专柜购买的便宜30%左右,甚至能便宜一半。不过,人民币若贬值,很多海淘族会感觉“亏了”,因为他们购买的一些境外商品价格会上涨。

第4类:来中国投资的炒家

一直以来,大量的外资在中国长期游移赚钱。有这样一个笑话:一个美国人到中国连吃带喝,走的时候把剩下的钱换成美元,一年等于白吃白喝。若人民币贬值,离岸人民币多头炒家将损失惨重。

第5类:房产投资者

有一个“巧合”:人民币持续升值的9年,也是中国房地产价格持续上涨的9年,拥有房产的人资产也迅速升值。房产升值的预期,又激发了更多人买房的欲望。而人民币贬值,就会有投资者担心,会有资产撤出房产,尤其是那些早期从海外涌入国内的资金,会因人民币贬值而流出中国,或不敢再轻易进入中国市场,多种作用助推国内住房资产价格下跌。

人民币不值钱了,手头该留点什么?

对于普遍老百姓而言,人民币贬值后,有没有什么好的投资建议呢?

对此,有中国银行外汇交易员说,如果想出去玩的话,现在欧元绝对是比较划算的兑换时点,但是投资的话,欧元不合适,还是美元投资价值高。

此外,前年中国大妈热炒的黄金,近来表现不俗。加上英国公投退欧派获胜的影响,手中握点黄金,或许也是一个不错的选择。

人民币突然大跌!接下来会发生什么?

人民币汇率接下来会怎样走,普通人要不要换点美元,股市又将如何?知名财经评论员刘晓博认为,借助英国脱欧的机会,让人民币适度贬值,这是个好机会。

如果你现金流非常好,可以适当换点美元。想想看,过去1年人民币对美元的汇率从6.2贬值到了6.65(加上银行手续费),贬值幅度超过7%。也就是说,你持有美元一年,即便银行利息是零,投资收益是零,你也大幅跑赢了官方通胀率(CPI,大约2%),也跑赢了真实通胀率(M2增速—GDP增速,大约5%-6%)。

相信在未来几年,人民币每年仍然将以5%到10%不等的速度对美元贬值,所以如果你有实际需求,比如你的家人准备出国留学,那就更应该持有一些美元了。

那么人民币贬值对股市到底有何影响?刘晓博进一步表明:只要IPO注册制改革未能推出,或者推出之后未能获得成功,则人民币贬值压力就显著存在。

为什么这样说?因为没有注册制,提高直接融资比重就是一句空话。通过银行贷款方式,民企、中小企业将仍然很难贷到款,银行融资的方式只能继续向地方政府、国企加杠杆。这样,经济低效、货币超发就成为必然,人民币贬值压力就将一直存在下去。

一个高估值的、被高度管控的A股,就是人民币将不断贬值,大城市房价将不断上升的标志,或者推动力。目前的A股,就是这样。

如果不能进入“印股票的时代”,中国只能继续印钞票!

席卷全球的金融危机将爆发

这次英国脱欧堪称是引发多米诺倒塌的第一枚骨牌。这种情况将是美国次贷危机的翻版,历史的重演。英国和欧洲的央行为了避免这种情况发生,一定会向市场大量注入流动性,大量购买债券。

但是这样又导致了一个新的问题,假如大量注入流动性,大量印钞购债,又会导致英镑和欧元汇率暴跌,也就是欧元会崩溃。

当时美国次贷危机期间美联储也是狂印钞票,大量购债,但是美元虽然贬值,没有崩溃,是因为美国强制要求中国、日本、欧洲跟随美国一起宽松货币,一起狂印钞,这样一来,就避免了美元的崩溃。

现在的欧洲根本没有能力让美国、中国、日本跟随欧洲一起来狂印钞票,一起来宽松货币。这就是欧元和美元不同的命运,极其悲惨。

喜投网董事长黄生认为,对于中国来说,是机遇也是挑战。短期内,中国的外贸会大幅度下降,正如2008年次贷危机那样,但是千万不要慌,这是外部冲击带来的,不是内部问题导致的。

这次利用外部冲击,利用外贸大幅度下降,中国千万别刺激经济,千万别宽松货币,趁机着陆,尤其是楼市泡沫要着陆。中国可以趁机收紧货币,趁机降低债务杠杆率,趁机让房地产泡沫破灭,这是中国重振经济的最好机会。

中国过去八年中,在全球不断的危机爆发中,竟然没有发生过一次金融危机,中国金融市场没有完全开放,在全球极端大动荡情况下,客观上保护了中国的金融体系。所以,我们还有很多的事要做,不可掉以轻心。幸甚至哉,天佑吾国!

责任编辑:郝杰

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |