半年亏了38%的FoF,请问你是怎么分散风险的呀?

厂长的话

厂长今天盘点了下以“风险分散”著称的私募FOF产品。单从数据来看,收益率首尾相差还是蛮多的哦。也不知道某些发挥极不稳定的FOF产品,到底使用了什么投资方式来分散风险╮(╯_╰)╭

据私募排排网数据中心不完全统计,截至6月底的323只私募FOF基金产品上半年整体平均收益为1.36%,在私募基金八大策略产品中暂列第二。其中约200只产品实现正收益,占比超过六成。厂长根据排排网数据统计了今年以来收益率排名前十的FOF产品,排名如下:

这十只FOF的平均收益为29.6%,成立时间集中在2015-2016年。排名第一的是希瓦资产旗下的“小牛FOF精选”。

从走势图上看,这只产品2016年的表现不温不火,从2017年开始突然发力,4月经历小幅回撤后,5-6月收益率继续上升。据私募排排网,基金经理梁宏介绍称,这只产品主要配置了希瓦资产旗下“基金小牛1号”和“小牛3号”两只产品,并且“小牛1号”净值较高,相对仓位重偏激进,“小牛3号”净值相对较低偏稳健。

来自同亨投资旗下的“同亨爱弗FOF一期”获得亚军。来自东方马拉松旗下的“东方行业优选”获得季军。

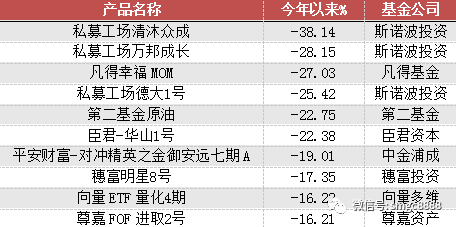

在前十名榜单中,值得注意的还有高毅资产和斯诺波投资这两家上榜机构。如果算上专投高毅产品的“融智FOF5期基金”,高毅旗下其实可以算有两只产品上榜了。而斯诺波投资之所以值得一说,是因为该公司旗下的产品同时出现在了FOF的前十名和后十名中:

私募排排网数据显示,在今年以来业绩最差的十只FOF中,斯诺波投资有三只产品上榜,分别排名第一、第二和第四。与排名靠前的私募工场朴信起航一号相比,收益率首尾居然相差63%!

FOF产品原本就以分散风险著称。同一家公司旗下的FOF产品收益分化如此之大,着实令人费解。

私募FOF目前在国内发展如何?

数据显示,国内私募FOF目前规模较小,根据wind的不完全统计,市场上披露公开信息的私募FOF基金总规模大约1666亿元人民币,占公募基金总规模9.3万亿的比例不到2%。今年以来在监管收紧的大背景下,私募整体表现不佳,而FOF产品略显亮色。

总体而言,与其他投资策略相比,FOF有分散风险、多样化配置的优势,符合机构化、专业化的投资发展方向。而与公募FOF相比,私募FOF的特点是追求绝对收益的目标,同时通过不同策略的分散来降低净值的波动。私募排排网统计了运行时间满一年的组合基金的回撤数据,结果显示,FOF基金在下行风险控制上表现相对不错,超过80%的产品回撤均在10%以内。

为什么私募FOF喜欢买自家公司的产品?

从文章一开始的排名图可以看出,前10名私募FOF中,有三只产品投向了自家公司的产品,甚至是自家公司的单一产品。还有两只产品也投向了单一公司的基金。为什么会这样呢?

厂长认为有几种可能的原因。

一是出于风险考虑。基金经理对自家公司产品的风控、收益、投资风格都比较了解,所以有基金经理直截了当地说,私募FOF这行是“不熟不做”。

二是私募行业尽调难度比较大。私募基金的尽调工作常常涉及投资的核心策略问题。如果由私募(同行)来尽调,出于保护商业机密的考虑,尽调势必无法做到充分。这和第一点也是相互呼应的,尽调难度增大会导致投资风险上升。

三是FOF本来就存在重复收费的问题,如果选择自家基金公司的基金投资,有可能会减免部分手续费用。

此外,还有部分私募做FOF的动机是因为自家产品净值太高,投资者不愿意继续认购,所以推出FOF产品来吸引新的投资者。这类私募FOF更不用说,投的肯定都是自家产品了。

未来

对于FOF将来在国内的发展,各机构都比较乐观。居民资产配置需求的上升和政策支持力度加大对FOF来说都是利好消息。

除此之外,私募机构本身对FOF的关注度也越来越高。在私募销售尚未回暖之时,不少中小型私募抛弃了第三方理财等中小渠道,而将目光转向了私募FOF基金。部分私募人士认为,相对而言,承接私募FOF的资金比较稳定,还会承担一定的管理功能。中小机构的这种需求在某种程度上也增强了私募FOF的议价权。来源:私募工厂

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 旅居养老成新养老方式 “旅游+养老”需跨过几道坎?

- 怎样让你的老年生活更“保险”?商业养老来“帮忙”!

- 乐视危局与赌注定理:最好是输了10把 1把捞回来

- 销售的最高境界就是聊天!

- 3万把共享雨伞 一把没找回来!负责人:藏伞于民

- 平安50亿贷款告急,乐视最大危机是银行挤兑风险

- 揭秘“巴铁”:投资方宣传噱头早被列为山寨社团

- 起底巴铁包装术:百亿投资忽悠地方 欲画饼获融资便利

- 数据告诉你究竟多少人靠炒股炒房成富豪

- 董明珠:销售没有任何诀窍,只有这两个字!

- 揭秘“保健品神片”产业链:“专家”出场费每日过万

- 已经买了坑爹的保险,退保到底划不划算?

- 乐视能靠特色小镇盘活么?土储超2.5万亩却无力开发

- 报应来了?苹果市值暴跌3000亿

- 连年卖房填亏空 搞有机农业咋就这么“败家”?

- 慧球科技“奇葩议案”闹剧收场