求解融资贵不能仅靠降准降息

本报记者 陈果静

实体经济融资成本高的成因复杂,既有宏观因素又有微观问题。近期,国务院办公厅发布《关于多措并举着力缓解企业融资成本高问题的指导意见》,部署了10条降低企业融资成本的政策。其中,一些措施短期可以见效,另外一些则需要着眼长远才能看到效果

连续两月低于预期的社会融资规模和广义货币(M2)使得近期全面宽松的呼声再度高涨:有人认为,在企业融资成本高企的背景下,货币政策需要继续为市场“放水”,如全面降准、降息等,以达到降低融资成本的目的。

上半年,通过两次定向降准,货币政策改变了过去全面降准“大水漫灌式”的思路,转而通过更加精准的定向手段服务“三农”、小微企业等国民经济的薄弱环节。但货币政策终归是总量政策,即使是定向降准,长期使用也可能出现一系列问题,包括数据的真实性可能出现问题,市场决定资金流向的作用可能受到削弱,更会影响准备金工具的统一性。

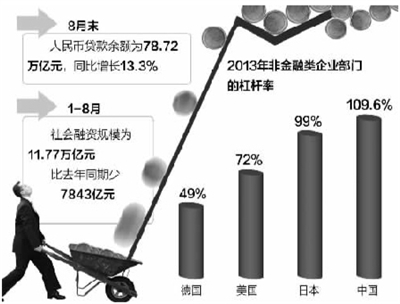

过去,一谈到降低企业融资成本,人们往往会想到加大货币供应,也就是往“资金池”里“注水”。按照供需关系理论来说,供应多了,价格自然会降低,现实却并非如此。我国小微企业融资贵问题的根源不在于货币供应量不足。1至7月,我国M2增速为13.5%,高于年初预定的13%调控目标,8月M2增速虽然略低于13%,但也在正常范围内;8月末,人民币贷款余额为78.72万亿元,同比增长13.3%;1至8月社会融资规模为11.77万亿元,尽管比去年同期少7843亿元,总体还是处于较高水平。可以说,货币供应基本能够满足实体经济的需求。

除去供应不足的因素,是什么导致实体经济融资成本居高不下?实体经济融资成本高的成因复杂,既有宏观因素又有微观问题,但总体上是我国经济结构中一些失衡现状的微观反映。

在探讨企业融资成本问题时,我们常常能看到“企业的杠杆率高”这一描述。中国人民银行调查统计司副司长徐诺金曾给出一组测算数据:2012年我国非金融类企业部门的杠杆率为106%,2013年进一步增至109.6%。这一数值远高于德国的49%、美国的72%、日本的99%。

简单来说,杠杆率高意味着企业的负债多。近五六年,我国非金融企业债务上升速度较快,债务的迅速上升带来了持续的融资需求,融资需求加大反过来又会推高企业的负债。在经济面临下行压力的当下,更有不少企业不良资产增加,风险溢价上升也使得部分企业融资成本提高。

另一个与杠杆率相关的现象是,2007年至今,随着国有企业杠杆率的快速上升,非国企的杠杆率与之背离,并持续下降。这就是国企、地方融资平台等财务软约束部门对其他实体经济尤其是小微企业“挤出”效应的印证。这些部门对资金价格并不敏感,部分低效率企业占用了大量信贷资源,挤占了其他实体经济特别是小微企业的融资机会。

直接融资市场、特别是股本融资市场发展缓慢,使得企业的大部分融资需求全部涌向间接融资市场。2013年企业境内股票市场融资仅为2219亿元,企业对债务融资尤其是银行贷款的依赖明显上升。此外,与小微企业“门当户对”的中小金融机构不足,也使得金融资源流向失衡。

可以看出,仅仅依靠“放水”无法从根本上解决实体经济融资成本高的问题,更需要多管齐下。近期,国务院办公厅发布《关于多措并举着力缓解企业融资成本高问题的指导意见》,部署了10条降低企业融资成本的政策。其中,一些措施是短期可以见效的,另外一些则需要更长时间的过程。

要从根本上解决企业融资成本高的问题需要深化改革。正如李克强总理在第八届夏季达沃斯论坛上所指出的:中国经济发展不能靠“强刺激”,而是要靠“强改革”,要抱定壮士断腕、背水一战的决心,推动牵一发而动全身的重点改革,着眼长远解决眼前问题。

在解决企业融资成本高问题方面,中长期的改革方向是,推出一系列硬化地方政府预算约束的改革,推动国有企业混合所有制改革,加速发展多层次股本融资市场的同时,大力发展直接融资市场,增加中小金融机构数量和覆盖面等。金融改革也需要协调推进,包括利率市场化在内的一系列改革可以促进社会融资的多元化和融资价格的更加市场化。加上存款保险制度的推出、金融市场退出机制的建立、加强对影子银行业务的监管、规范银行理财和同业业务等,都能为降低实体经济的融资成本创造条件,增强金融服务实体经济的能力。

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |