李宁再融资股价创10年新低 危机复杂化

拟筹集约15亿至17亿港元,昨日大跌8.1%,股价创下十年新低

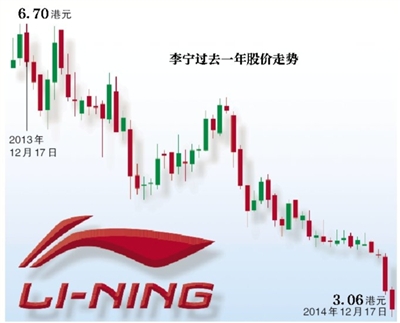

时隔两年,李宁公司再次启动融资。昨日,李宁公司公告称,拟以公开发售普通股和可换股证券的方式,筹集约15亿至17亿港元。随后,李宁股价大跌,创十年来新低。

股价创10年新低

这笔资金将用于公司下一阶段发展的运营资金及优化公司资本结构。

公告显示,对此次公开发售,符合资格的股东可按每持有12股现有普通股获发5份发售证券的基准,选择以现有股份认购普通股,或申请可换股证券,以认购价每份2.60港元换一股。该2.60港元的认购价较公司股份于公告前一完整交易日的收市价有约25%的折让。其中可换股证券可随时转换成公司普通股,并将按股权做财务处理。

公告还称,李宁公司现有最大股东将增持李宁,“现时股东——非凡中国控股有限公司、TPG、麦顿策略控股有限公司及GIC已承诺按比例足额认购其发售证券。同时,非凡中国、TPG、麦顿策略及另一财务投资者将包销所有未被认购的发售证券。”

不过,市场对李宁的再融资计划并不买账。公告发出后,李宁公司股价应声下跌,最大跌幅超过11%,最终报收3.06港元,下跌8.1%,股价创十年来新低。

李宁危机复杂化

2013年1月,李宁公司也曾公告称,董事会提议以公开发售可换股证券的方式,筹集约为18.5亿港元至18.7亿港元的资金。当天李宁股价下挫,报收5.3港元,跌幅达14.5%。

两年前,运动服饰行业入冬,李宁公司此前疯狂扩张导致的危机也逐渐显露。2012年,李宁亏损近20亿元。同年,李宁宣布开启由集团执行副主席金珍君为主导的渠道复兴计划,预计将一次性投入14亿-18亿元人民币,支持经销商清理库存、回购、整合销售渠道。

遗憾的是,复兴效果并不突出。2013年,李宁公司仍亏损3.92亿元,2014上半年亏损由去年同期的1.84亿元扩大至5.86亿元,半年亏损额超过去年全年。李宁面临的危机更加复杂化,变革急需资金,而连续亏损导致资金紧缺,同时库存问题仍然待解。

11月17日,与李宁一同被称为李宁公司“救世主”的金珍君,卸任代理行政总裁一职,在新行政总裁就任前,行政总裁的职务由李宁亲自挂帅。

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 小米“只有”美的可选 五问小米美的“在一起”

- 互联网巨头各行其道:京东下乡百度出国

- 沈南鹏:新常态就是关注创新

- 支付宝钱包是如何吸引中国大妈的

- 支付宝“围剿”线下收单 “挑战”银联?

- 小米12.66亿战略入股美的集团:格力怎么看?

- 电视台“独播”欲自保 视频网站砸钱“自制”求突围

- 现代牧业高利润难解污染结:搬迁只是将问题转移

- 南车北车合并疑团:股价随业绩进上升通道

- 在线旅游持久战 比谁更烧得起钱

- 陌陌或在“双十二”赴美上市 阿里巴巴投资近4.65亿

- 万达双线齐飞 资本激战正酣

- 阿迪耐克争开女子专卖店吃螃蟹 葫芦里卖什么药

- 只有一个绿城:孙宏斌和宋卫平在争什么?

- 政泉死磕方正背后的恩怨纠葛 证监会介入两家公司调查

- 驰宏锌锗拟26亿元全控荣达矿业