外国预言家用一重要指标判定A股暴跌即将到来

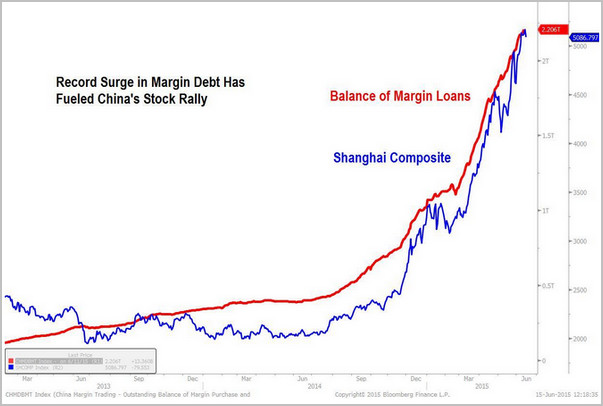

A股的牛市行情令很多人感到无法理解,尤其对于外国投资者而言,似乎很难找到看好中国股市的理由。随着杠杆资金达到创纪录的2万亿人民币,一些“预言家”开始猜测,中国下一轮熊市的雏形已经形成。

数据来源:彭博

预言中国下一个熊市的股评家们,认为中国创纪录的3580亿美元保证金正处于被清零的途中。

据交银国际控股有限公司(Bocom International Holdings Co.)和荷兰合作银行(Rabobank)均认为,当积累了三年的杠杆头寸开始放松,监管机构将很难限制抛售潮。上证综合指数今年所有的大幅下滑,包括5月28日下滑6.5%,几乎都是由投资者担忧保证金交易受到限制而引发。中国证监会上周五发出通知,计划对制券配资进行限制。

管理规模为33亿美元的正德人寿保险基金经理Wu Kan向彭博新闻社表示,2万亿将是杠杆上限,一旦杠杆投资者开始削减持仓,将意味着谨慎情绪的出现并很有可能引发市场回调。

中国股市市值首次突破10万亿美元,而保证金交易商的回落,将削弱本轮牛市的最大驱动力。新加坡国立大学客座教授、中国证监会国际咨询机构成员Anthony Neoh说,随着这么多借来的钱变得岌岌可危,交易商被迫出售股票来满足保证金追加,市场下行将让风险像滚雪球般越来越大。

在经纪公司提高保证金标准、要求投资者融资融券时增加抵押物后,上证综合指数5月28日大幅下降。此前,1月19日,在证监会要求大型券商暂停新保证金账户开户工作后,上证综指猛挫7.7%。但两种情况下,随着保证金贷款不断攀升,大盘都在几天内重回高位。

中国沪指周一收盘下跌2%,创两周以来最大降幅。

交银国际首席中国策略师郝鸿(音)表示,政策制定者正面临选择:要么制定政策来限制保证金并终结牛市,要么让杠杆保持增长,造成风险更大的市场崩溃。他们还不得不应对通过中国的影子金融部门进入进入股市的贷款。

“监管机构试图在不引发恐慌的情况下减缓增长,”郝鸿6月11日在香港表示,“如果保证金贷款增速开始明显放缓,市场也会慢下来。如果不合标准的保证金账户必须被清仓,市场则会出现崩溃。”

据中国证监会6月12日发布的意见稿,中国证监会正在考虑遏制融资融券规模,且要求证券公司融资融券金额不得超过其净资本的4倍。目前券商的两融金额还没有上限。中国证监会还考虑,允许券商保证金交易延期以及卖空合约,而非在六个月后进行关闭。这或许可以在股市反弹遇冷时平抑波动。

“以这样的监管措施来指导市场,操作起来会相当困难。”荷兰合作银行(Rabobank)在香港的金融市场研究主管Michael Every说。

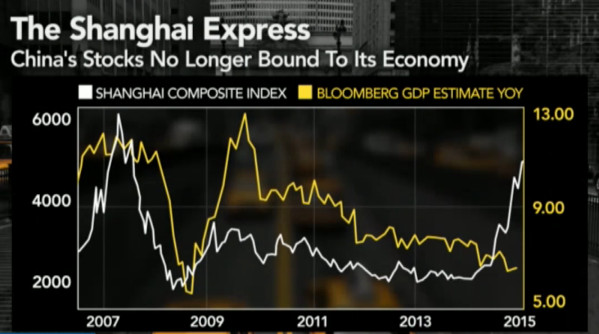

2008年中国股市跳水,显示出即使没有追加保证金制度,投资者信心也能以极快的速度蒸发。 在2008年11月4日前的10个月里,上证综合指数跌幅逾70%,而2008年前两年大盘涨幅逾400%。

德意志银行(Deutsche Bank AG)在香港负责中国股票市场的常玉良(音)表示,股票价格上涨,让杠杆投资者大赚一笔。当他们开始解除头寸时,市场便会出现“暴跌”。

“A股已有的大幅上涨为下跌提供了缓冲。”常说。

中国的券商,已经开始收紧对股票投资者的贷款要求,来减少暴露到任何潜在的市场萧条中。广发证券有限公司、海通证券股份有限公司和长江证券公司,都提高了保证金要求。

Neoh说,对于杠杆投资者来说,如果他们被下一轮低迷套牢,他们对中国股市的信心可能会受到严重侵害。

“很多人会赔钱,”他说,“他们需要很长一段时间才会重回市场。”

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 吴德鹏:金银多空迷雾重重 何时拨云见日

- 格力再续“董明珠时代” 能否无风险步入多元化格局?

- 部分城市楼市遭受致命打击 房价大幅下滑

- 什么大事让国务院两个月内三次部署?

- 经济减速就业为何逆势上涨

- 巨无霸央企的合并之路:112家或重组为30至50家

- 空气净化器市场风起云涌:风口还是漩涡?

- 自贸区里现庞氏骗局:假外汇交易平台承诺月付息12%

- 河北陕西1市2县争夺百亿矿产 数万民众签字申诉

- 开发商正瞄准股民“下狠手”展开资产争夺战

- 多重动力强劲支撑中国经济(经济新亮点)

- 工业拥抱互联网 发展空间无极限

- 联合“出品”下的理性繁荣

- 女首富的8万人管理难题:员工压力大交流少

- 完善制度 遏制基金“团炒”行为

- 支持大众创业不能只看新增企业