这是政府最应警惕的危险信号,需尽快清障!

30多年前的里根改革,对全球经济板块的冲击可谓巨大而且深远。美国经济总量近十年接近翻倍,西欧后来追上了部分进度,苏东和拉美板块大多坍塌成了废墟,而其中日本的教训最值得借鉴。

用现在的“后见之明”复盘来看,当时的日本管理当局没能意识到正在发生的重大进化,没能及时释放资本生长的空间和机会,拖延导致了走向泡沫和难以挽回的衰退。反复使用货币政策和财政政策20余年,仍旧无法改变国内零利率、就业和工薪低增长的状态。

中国目前面临着类似的关键窗口:美国当选总统川普再一次提出自我瘦身减负,全球资本回流美国;对中国施加巨大的压力,要求减少出口或者增加进口;无视中国旧有经济体系的特色和改革复杂性,一味施压;中国的主流思路与日本当年高度相似,但人口却接近日本当年的10倍;这些因素叠加可能会导致很大的系统性风险。

01 美日当年谈判背景回顾

里根主政后,继续支持联储主席沃尔克提高利息制服美元通胀,同时大幅削减民间的税收和福利负担,削减对价格、就业、外汇和资本的管制。市场迅速恢复活力,全球资本涌入美国。

但对当时欧洲和日本的冲击不太一样。欧洲表现为既有资本撤离,货币贬值,这为欧洲追随改革制造了压力。

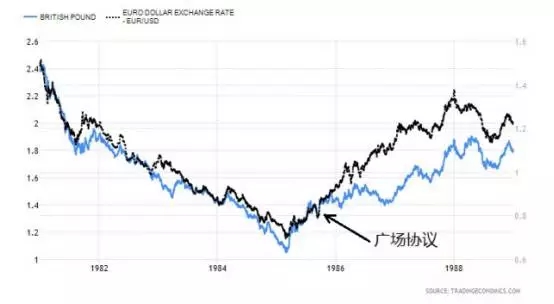

▲里根首个任期内,英镑和欧元前成分货币一度贬值接近50%,被资本弃如敝履。

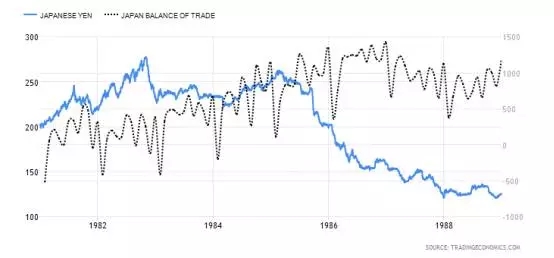

▲里根时期的日元汇率和贸易顺差(右侧单位为十亿日元,折算成美元几乎是直线上涨)。

日本当时则是出口部门急速成长壮大,新获得的外汇回流到了美国,类似于中国加入WTO后的情形。官方看着出口增长、外汇储备增长,再对照美国惊人的财政赤字、外贸赤字,无形中有一种优越感,因此缺少改革的动力。

而真正的危险,其实在沃尔克(时任美联储主席)的一句评论中:

“日本人看上去特别想借钱给我们……美国财政部通过长期债券从日本,特别是保险公司和养老基金,抽走了数百亿美元。显然,他们感觉东京没有同样吸引人的投资选择。(《时运变迁:世界货币、美国地位与人民币的未来》P320页 中信出版社2016年10月,前美联储主席沃尔克和前日元国际化主官行天丰雄合著,以下省略)”

国内的投资收益预期,可以说是一国经济之本。如果自己的资本普遍认为可选择的投资机会太少,宁可购买外国国债,那意味着未来经济增长、就业、财富、税收都将长期走衰。这应当是经济管理当局最应该警惕的危险信号,需要尽快寻找和清理相关的制度阻碍。

然而日本的管理当局长期忽视了这一根本目标,而是专注于应对短期压力,甚至满足于反向的指标,比如把巨额顺差这种单方面的贡献和牺牲,当作信心和政绩指标。直到1998年日本才完全放开外汇和资本市场管制,比英国的BIG BANG金融改革足足晚了12年,已是沉疴难返。

02 日本与美国谈判的曲折反复

日本的大量出口和持续的巨额贸易顺差,引发了市场、官方和学界的许多争论。

市场各方的反馈并不对等。美国受冲击的产业界强烈要求阻止日本商品涌入,日本的出口部门则强烈反对日元升值。这两个群体努力游说政界选择对自己有利的行动。而受惠于廉价商品的美国消费者们,和升值后有望受惠的日本消费者们,还有追逐增长机会的资本们,则难以形成有效的声音和政治压力,基本被忽略了。

在贸易保护主义者的压力之下,里根政府的两任经济班子分别给出了不同的方案。首任财长里甘,之前担任美林集团董事长十年之久,深知资本市场对管制调控的畏惧和躲避,坚持不予出手。对日本的诊断则是,金融市场还有太多的不足和扭曲,1984年时建议进行“一跃千里”式的改革,尽可能快的放开管制,而不要一次只割掉狗尾巴的一点儿(行天丰雄,P332)。可惜日本当局更偏好按部就班,换句话说就是拖延、兼顾、平衡的改革,收效甚微。

到1985年时,美国利益集团的压力强烈增加,当年有接近400项保护美国产品的议案提交国会,反对党领袖更是主张征收进口附加税以争夺选民(P331)。这时强调自由放任的里甘财长已经换岗,新的财长出身政界,重视政治利益的平衡。在新财长的协调下,美日英法德五国财长达成广场协议,促使之前过度升值的美元快速贬值。

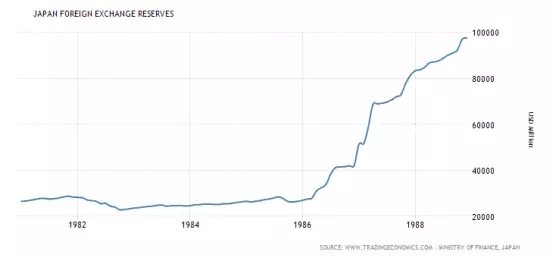

广场协议之后,只有日本仍在持续保持巨大的贸易顺差,各国关于货币政策、财政政策和金融改革等的协调和施压,也没能改变日本资本市场、土地开发和消费习惯等深层领域的相对封闭和低效。为了避免日元继续升值,日本央行开始大量购买美元、抛出日元。巨大的泡沫开始堆积,直到破裂。

▲里根时期日本的外汇储备变动。日本央行出手买美元、抛日元阻拦升值,而非全国整体开放和深度改革,酿成严重后果。

03 日本应对里根改革冲击的历史借鉴

从里根时期开始,美国和日本的经济观念和改革力度,出现了重大差异。这也导致了两者国力相对差距的长期扩大。

里根时期,美国以最快的速度和最大的力度实施了亲市场的改革,大幅度的削减税收、福利、国企、工会和管制,实施资本和金融自由。美国的活力快速提升,也吸引了全球资本和资源涌入。官方在全球各地包括太空对抗苏联的计划摆脱了旧的预算体系的限制,轻松拖垮了几十年的老对手;企业界和居民活力重现,为后续的IT创新打下了根基。

美国经济管理团队的一个独特之处,是往往随着政府更迭而整套更换,而且通常来自于金融市场精英,可以率先采用新的思维。这可能是每次重大的制度进化都发生在美国,而其他国家只能观望和跟随的深层原因。但美国的缺点在于一是容易向国内压力妥协,二是团队通常对伙伴们的特色机制、决策流程和顾虑等缺乏了解,给出的建议过于简单,通常难以见效甚至招致激烈的反对。

日本的问题,主要是抱着传统观念不放,认为财政赤字、贸易赤字会导致黄金外流,最终引发银行和信贷危机。没有意识到脱离黄金后的资本自由时代,制度进化的优势可以长期吸引资本、资源还有精英富豪们迁入,这时财政赤字、贸易赤字、移民“赤字”只是这些流入的统计数据。

观念陈旧的日本管理当局没能意识到,真正的竞争压力在于制度的相对优势,继续勒紧日本的经济成长空间,输出资金和商品给美国使用,却一厢情愿的认为美国模式处于危险和下降通道,日本即将崛起和替代。

04 中国的当下状态和挑战

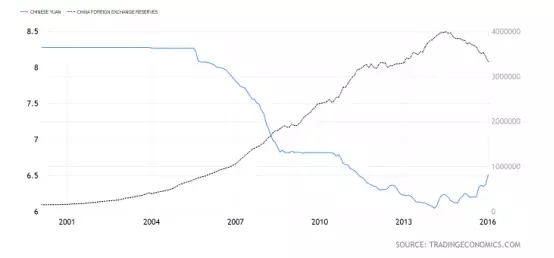

中国在加入WTO后5年出口增长了约5倍,也没有及时采取浮动汇率改革或者更大力度的开放进口。尝试性的改革又因08年全球危机而中断,应对危机时没有把减税、增发国债和市场化改革作为重点,而是过多的依靠国有部门的基建和信贷扩张。

值得宽慰的是改革远景基本正确,包括“让市场机制发挥决定性的作用”,对外承诺“轻关易道”等;相关的配套措施包括人民币国际化、财税改革、央地分权、注册制、土地流通、房产税试点等等。这意味着管理当局其实已经意识到了问题所在。

目前状态和日本84年时有些相似,远景方向大概正确但还不够清晰彻底,执行更谈不上坚决主动快速,结果招致美国国内受损的利益集团的强大压力。日本当初的幸运之处,在于苏联的威胁仍在,日美双方还是战略盟友,而且日本的就业体量只有中国的十分之一,所以双方没有轻易倒向敌意和报复。

而中国这十几年来深度改革的缺位,积累的内部外部压力比当年日本还要高。重税重费和干预阻断了内部经济循环,被勒紧的民间收入最终也会导致国资的过剩亏损和下岗;对外巨额顺差和外储,也相当于压制全球订单和实体就业的增长,转而提升金融泡沫。十几亿人持续十几年的结构性失衡,一定程度上导致了海外工薪选民们的长期不满甚至绝望,怒而把川普等强硬派新人推出来试试运气。

不过无论外部压力如何,推行结构性改革,让投资、就业、收入、税收留在中国,甚至吸引全球资金、企业家和资源再次涌入,都是早晚而且必须进行的调整。最有利的策略是抢在各方出牌之前,主动宣布并启动big bang式的重大改革。等待对方拍下按钮再响应,就会落入长期被动和持续施压的惯性;至于用自己的战略利益和对方玩短期策略博弈,无疑是双输的最下策,牺牲的可能不仅仅是经济。

按照雪球定制版《时运变迁》导读部分的推测,尽快大幅降低关税、增值税和社保,增发国债等财政政策,可能是最佳的启动方案,也是“轻关易道”的第一步。也能为后续的金融和资本市场改革、央地分权、国资、房产和土地相关等领域的改革的强力快速推行,争取稍微充足的时间和空间。

全球的企业家和资金管理人们,正在焦虑不安的等待着信号,期盼着能再一次参与13亿人的快速增长的盛宴。

责任编辑:郝杰

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 牟其中出狱后,发现自己在北京还有264套房子

- 年仅39岁的世界500强掌门人叶简明

- 史玉柱:老冒出来挑刺的反对派都招人嫌,但是有很多好

- 张朝阳反思:搜狐今天的落后,或因错过一件事

- 楼继伟:离开财政部那天

- 他放弃580万年薪,如今身价376亿

- 王石再上哀牢山,第5次见面,褚时健说了啥?

- 郎咸平:当今中国之十二大愚蠢现象!

- 国家体改委原副主任的讲话,使会场5次掌声雷动!

- 黄奇帆:把金融搞得很复杂的那些人都是骗子

- 蒋经国到底有多高的历史地位?

- 16岁入浙大,30岁创立小霸王,34岁创立步步高的他

- “中国脊梁”:此生献给核潜艇事业,无怨无悔!

- 他酿的5瓶酒可以在北京买一套房

- 姚明:在体育和体制之间

- 任学安,带着他的新作“国家品牌计划”重现江湖了