五次降息对县域中小银行经营的影响及对策

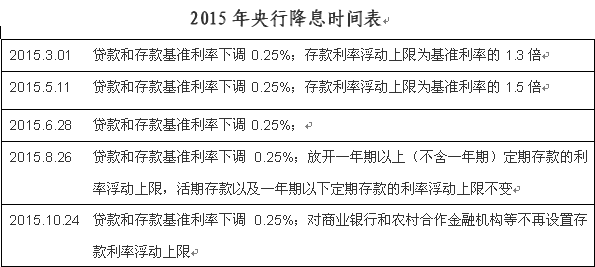

环渤海财经网讯 自2015年10月24日起,中国人民银行决定下调金融机构人民币存贷款基准利率,其中,金融机构一年期贷款基准利率下调0.25个百分点至4.35%;一年期存款基准利率下调0.25个百分点至1.5%;其他各档次贷款及存款基准利率、人民银行对金融机构贷款利率相应调整;同时,对商业银行和农村合作金融机构等不再设置存款利率浮动上限。这是央行2015年来的第五次降息,从下表可以看出央行先后五次降息的力度越来越大,旨在经济下行期间,进一步降低社会融资成本,解决实体经济融资难、融资贵的难题,刺激居民个人消费,以促进经济逐步增长。但降息的同时,对县域中小商业银行经营产生了重大影响。

一、 利率下调对县域中小商业银行经营的影响

(一)存贷利差缩小,直接压缩盈利空间

从表面上看,虽然五次降息同期限存贷款利率均下调0.25个百分点,但考虑到对存款利率上浮区间不断扩大直至不再设置浮动上限因素,实际上商业银行对客户的存款利率降幅小于贷款利率降幅,增加了存款成本,导致存贷净息差缩小,进一步压缩了银行传统存贷业务的盈利空间。尤其对县域中小商业银行而言,传统的存贷款业务占全部业务的90%以上,存贷利差是其经营利润的主要来源。而五次利率的下调,致使其生息资产增速有所放缓,净息差见顶回落,对其经营效益形成明显压力。截至2015年10月末,县辖14家金融机构实现本年利润24189万元,较去年同期减少盈利7692万元,减幅为24.13%。

(二)吸存能力降低,存款增幅明显下降

由于存款利率的下调,储户的存款收益减少,除应付日常支出存款外,单纯靠存款利息保值增收的意愿减弱,客户会逐渐把银行存款投向货币市场基金、债券等收益率较高的市场,导致银行存款逐渐流出银行。这对负债类业务比较单一的县域中小商业银行而言,面临较大的吸收存款压力。从调查数据来看,个人活期储蓄存款额下行变化较大,截至2015年10月末,县辖7家中小银行活期储蓄存款较去年同期减少1671万元。

(三)风险资产占比增大,贷款质量下降

一方面,存款利率的上浮使银行间存款流动加剧,流动性风险管理难度加大。短期存款流失时,银行不得不压缩贷款以达到监管要求,而能快速收回的贷款往往是质量较好的,压缩贷款的同时导致了银行整体资产质量的下降。另一方面,经营模式比较单一的地方法人金融机构,为了保持一定的净息差,会设法提高贷款利率,从而很可能选择风险较高的行业、企业及项目,给其经营带来风险隐患,客观上导致贷款质量的下降。从贷款五级分类看,贷款质量变化较大的项目主要表现在正常贷款向关注贷款的转变。数据显示,县域某地方法人金融机构2015年10月末关注类贷款占其全部贷款的7.90%,较年初增加4.43%。另外,次级、可疑、损失三类不良贷款也有增长趋势,同期该机构三类不良贷款占比从年初0.6%上升至10月末的0.63%。

(四)银行竞争加剧,经营成本增加

由于监管部门一直严令禁止高息揽存,过去,各商业银行吸引存款更多的是靠花样,拼人脉,随着央行放开利率上浮空间,存款市场上迅速开始了“公开竞争”,而提高存款利率就成了招揽储户的最大砝码,这对于资金来源比较单一的县域中小商业银行来说,大大增加了经营成本,相应地缩小了盈利空间。

(五)存款定价困难,增加盈利的不确定性

存款利率浮动上限的取消,给存款定价提供了更大的自由空间,同时,也增加了定价难度。国有大银行由于具有网点、结算、服务等方面的优势,客户在转移存款方面顾虑较多,即便采取较低的存款利率也能保持较大的存款份额。而由于中小商业银行面临的贷存比压力更大,为了争取更多的存款份额,会将存款利率大幅上调,具体上浮多少才能实现利润最大化,对中小商业银行来说也是一个难题。

二、县域中小商业银行面对降息的应对策略

(一)增强危机意识,转变经营发展理念

随着利率市场化进程的不断深入,对银行的政策保护逐渐减少,银行单纯依靠存贷利差的生存空间将越来越小,受市场冲击的可能性越来越大。尤其是县域中小商业银行需要从现在开始,增强危机感和紧迫感,逐步转变原来主要依靠做大存贷款规模的粗放式发展模式,客观分析自身的优势与劣势,提前谋划、及早准备,突出自身特色,强化资产负债管理结构调整,增强自身盈利能力,以业务经营转型来迎接利率变动的挑战。

(二)调整发展战略,明确市场定位

作为县域中小商业银行,特别是农村信用联社和村镇银行,必须把服务“三农 ”和小微企业作为自己的首要目标,高度重视开发中小企业贷款这一新兴大市场,提高中小企业贷款收益在全部贷款收益中的比重。因中小企业大都为民营企业,起步较晚,资本规模较小,经营机制较为灵活,对贷款融资的需求一直较旺,相对于国有大型企业而言,中小企业贷款需求对利率的弹性较大。同时,由于央行允许商业银行对中小企业贷款拥有较大的利率浮动权,因此各商业银行应善于利用这一权限,牢固树立稳健经营理念,规避与国有银行竞争的资金劣势,既填补金融市场服务空白,又找到自己发展空间,从对中小企业贷款实行科学有效的差别化利率中,最大程度地提高贷款收益。

(三)拓展中间业务,转变盈利模式

各县域中小商业银行应积极争取代理发行国债、基金等中间业务,创新金融产品和服务,争取较多的手续费收入,将基本盈利模式由以存贷利差为主转变到存贷利差与中间业务并重上来,同时也有利于扩大存款资金来源。

(四)积极研发市场,确保合理定价

提高定价有利于增强银行存款竞争力,但过高的存款利率同时还会增加银行的成本。由此,制定适当的存款利率对银行来说至关重要。县域中小商业银行应根据辖内市场竞争态势、客户综合贡献度、业务发展需要和效益承受能力,对市场和本行客户情况进行详尽地研究和分析,建立差异化的定价机制,坚决执行监管机构提出的行业自律要求和窗口指导建议,避免不加区别地一浮到顶,实现由单一的产品定价向客户综合化定价转型,提升精细化管理水平和自主定价能力,以确保盈利水平。

(五)改善服务水平,增加资金来源稳定性

客户选择存款银行,除了比较存款利率,还要考虑银行网点的布局和多寡、服务的效率和质量以及系统网络是否便利等因。县域中小商业银行要想在激烈的市场竞争中获得稳定的资金,就必须通过优化业务流程,提高服务效率和水平,提升客户满意度;加大对现有存款客户开发力度,除了存款,还要尽可能向客户提供包括支付结算、工资发放、缴费、基金、保险、信用卡等多种服务,提高客户转移成本,增加客户粘性;尤其是信用联社、村镇银行等地方法人金融机构,应积极向客户宣传国家新实施的存款保险制度,以获得百姓信任,扩大资金来源。(文/史长文 谭宝姝 张贵友 陈立忠)

责任编辑:辛欣

?免责声明:本文仅代表作者个人观点,与环渤海财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |

- 易纲:当人民币波动超过一定幅度会进行适当干预

- 股市风云:死的死抓的抓 谁还能为A股补钙?

- 股权众筹热潮下的立法冷思考

- 刘晓博:2万亿大利好砸向楼市!

- 新三板分层:在底层企业的某段时间会有投资机会

- 房产依赖背后是中产阶层的“被中产”

- 化解地方债务难题的根本之道在哪里

- 中国经济正在悄悄发生这九大变局

- 房地产库存有多严重? 听听任志强怎么说这事

- “双十一”是如何被制造出来的

- “双十一”有望解答中国制造业“马桶难题”

- 卓达总裁:我们与俄签约6000亿 你反对就是仇恨普京

- 胡钰:国企社会责任形象的传播策略

- 延迟退休或致60多岁人既不能退休也没工作

- 你的消费直接影响了宏观经济和社会福利

- 从管金生到徐翔:资本江湖大佬们都谢幕了